一季度险资“抢食”A股盛宴

发布时间:2015-05-07 11:19:34 作者:中国保险报数据中心 李忠献 来源:中国保险报·中保网

进入2015年,中国股市继续高歌猛进,沪综指更是相继突破了4000点、4300点、4500点等重要关口,由于A股走牛,赚钱效应不断增加,使得新股民跑步入市。据证监会数据,一季度,新增股票账户数量同比增长433%,达到795万多户。面对如火如荼的行情,有媒体报道社保基金错失了牛市。那么,作为资本市场的重要参与者,保险资金是否缺席了这场盛宴?保险资金又是如何布局的呢?随着一季报披露完毕,答案逐渐揭晓。

千亿险资主动加仓“抢食”A股盛宴

在经历了2014年年末的疯牛行情之后,A股在一季度伊始以蓄势为主,在2月底央行降息之后,股指逐渐向上发力,自3月11日起连续10个交易日上涨,并在3月末顺利站上3800点大关。整个一季度,沪综指涨幅达15.87%,深成指走势强于沪综指,涨幅达19.48%。

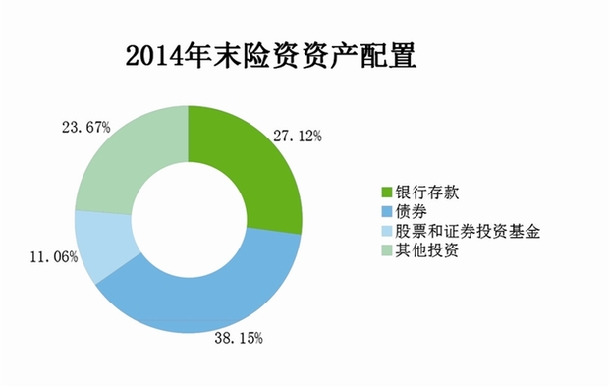

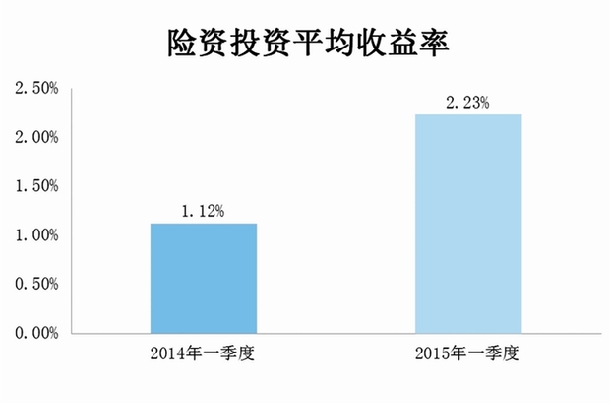

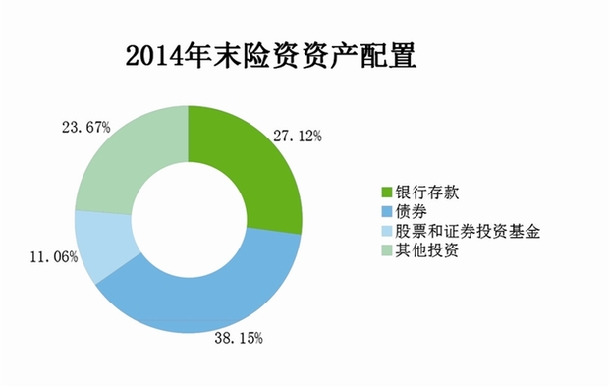

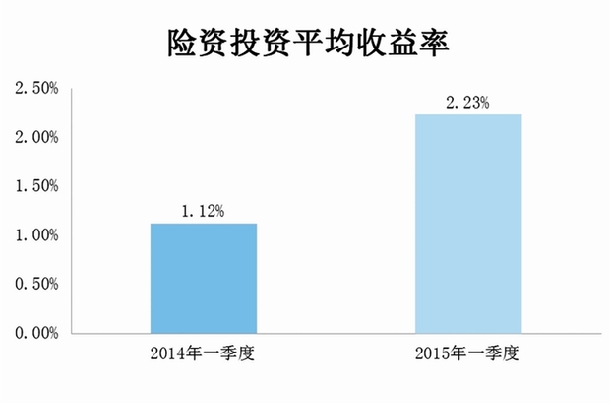

保监会公布最新数据显示,截至一季度末,保险公司资金运用余额为98940.2亿元,较年初增长6%;资金运用收益2135.3亿元,同比增加1251.9亿元,增长141.7%,平均收益率2.23%,同比上升1.11个百分点。其中,固定收益类投资中,银行存款和债券合计61853.8亿元,占资金运用余额的比例为62.5%,较年初下降2.8个百分点;权益类投资中,股票和证券投资基金合计13055.8亿元,占比13.2%,较年初上升2.1个百分点,同比上升2.9个百分点;其他投资的比重也较年初增加了0.61个百分点。

2015年以来,资本市场向好,保险公司及时调整资金配置策略,继续下调定期存款和债券配置,提升权益类投资比重和非标资产投资,投资收益大幅增加。受益于股票市场大幅上涨,一季度总投资收益率达8.5%左右,综合投资收益率达9.7%。中国人寿、中国平安、中国太保和新华保险四家上市险企一季度合计投资收益高达1016.9亿元,同比增长85.1%。预计未来险资将持续加大非标和权益资产配置,投资收益率有望继续提升。

事实上,整个一季度,沪综指涨幅达15.87%,若以此乘以险资去年年底10325.58亿元的权益类投资,可大概得到险资权益类投资被动提升1638.67亿元。而与年初相比,一季度末险资持有权益类投资上升了2730.22亿元,由此可推测,一季度,险资主动大幅加仓了约1091.55亿元。因此,险资没有错过本轮资本市场的大涨行情,而且与去年不同的是,这次不是被动加仓,而是主动增持。

大幅减仓银行股踏准牛市节奏

从持仓情况来看,一季度,险资新进211只个股,增持100只个股,减持51只个股,总体呈现加仓趋势。在减持的50余只个股中,中小板和创业板总共30家,占比60%。保险业人士普遍认为,保险资金的投资意在长远,相对更趋稳健,更加注重安全性。无论是在申购公募基金,还是在自己投资股票方面,稳健是其第一要求。减持部分涨幅过高的中小板和创业板也体现了险资的稳健和落袋为安的原则。

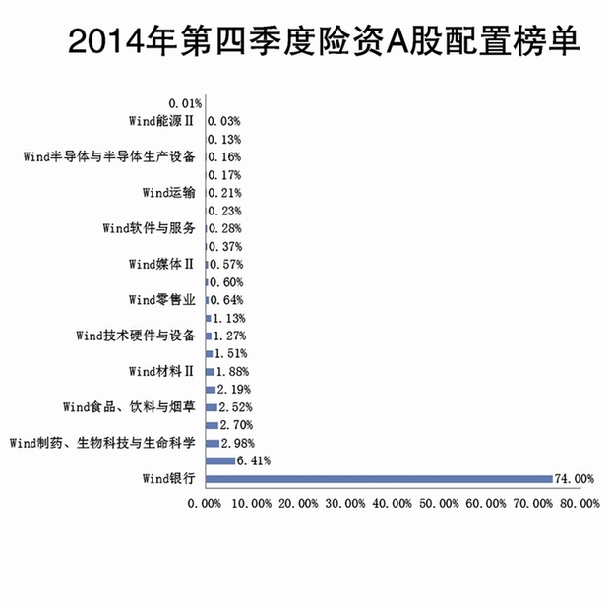

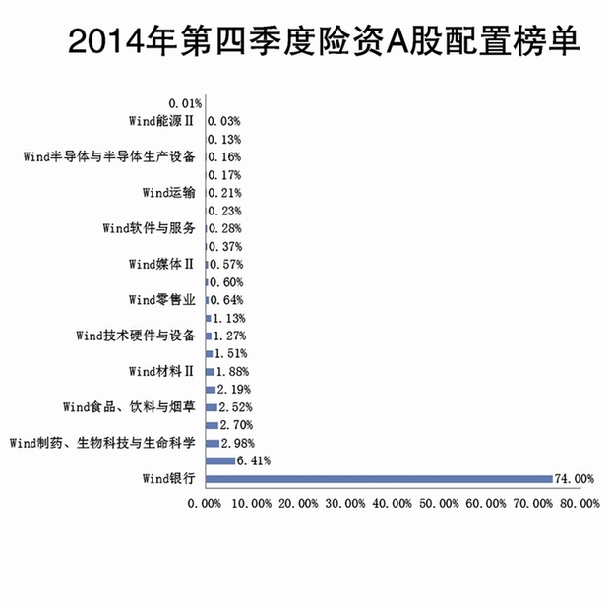

从持仓占比情况来看,根据Wind数据统计,2014年第四季度,险资最青睐的前五大行业为银行、多元金融、医药生物、资本货物与食品饮料,其持仓占比依次为74%、6.41%、2.98%、2.70%和2.52%。可见,险资极其偏爱银行板块,而且据统计,贯穿整个2014年,险资都在提高银行板块的配置比例。

险资选择超配银行股的理由在于,银行股满足分红高、估值低、价格低、盈利增长稳定、有一定流动性等条件,符合保险资金追求长期相对优质回报的投资诉求。此外,投资银行股还能在一定程度上利于险企拓展银保销售渠道。

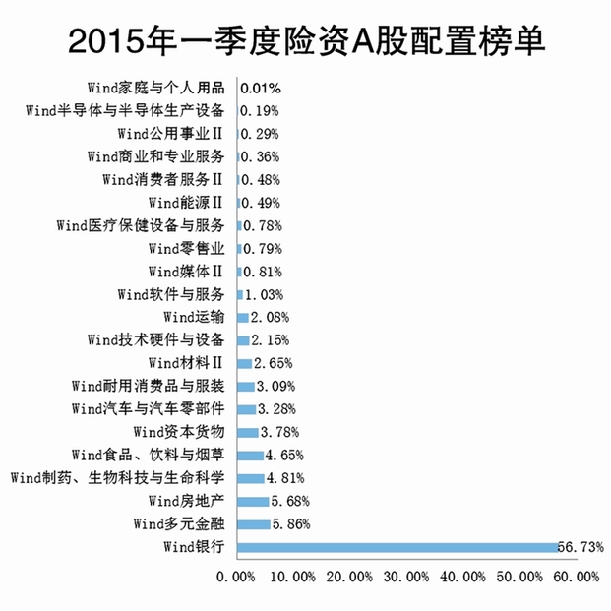

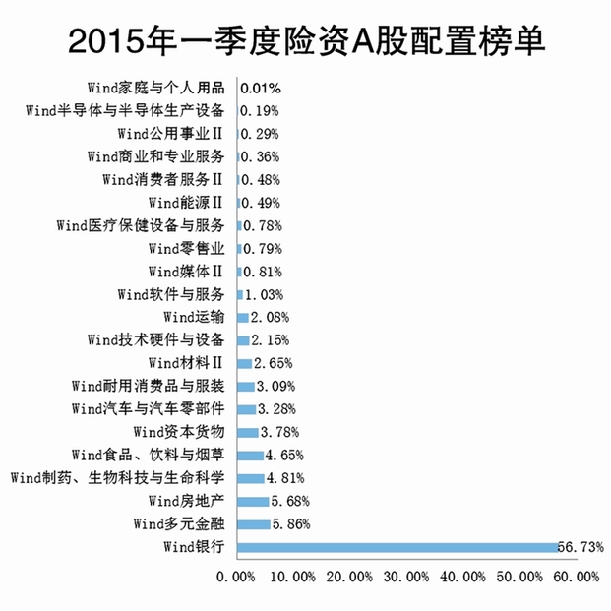

然而,到了今年一季度,险资的A股配置榜单发生了较大的变化。持仓占比前五的行业依次变为银行、多元金融、房地产、医药生物和食品饮料,持仓占比依次为56.73%、5.86%、5.68%、4.81%和4.65%。尽管银行和多元金融仍然稳居榜单前二位,不过持仓占比却出现了下滑,尤其是银行,占比下降了17.27个百分点。工商银行、光大银行、建设银行等3只银行股遭险资减持均超过1亿股,合计5.85亿股。不过银行占比仍然超过50%,体现了险资谨慎的投资风格。

经过了去年第四季度的大涨之后,银行、券商等板块已经略显乏力,今年一季度的表现差强人意。Wind数据显示,今年一季度,银行板块上涨0.83%,多元金融板块上涨6.37%,大幅跑输沪综指,在所有板块中,分列倒数第一和倒数第二。险资在一季度减持这两个板块也是锁定收益的上佳选择,体现了险资踏准牛市节奏和跟随趋势的能力。在大部分机构人士看来,在流动性宽松、市场持续回暖、券商净利暴增、新股持续发行、新三板扩容及做市商制度利好、两融业务的快速发展、深港通推出预期的背景下,多元金融板块仍具备投资机会。

与此同时,房地产、医药生物、食品饮料和资本货物等多个板块的持仓占比都出现了不同幅度的提升。其中,最引人注目的是房地产,其占比由去年第四季度的1.51%增加到了今年一季度的5.68%,上升了4.17个百分点,在所有行业中,增幅最大,并且,房地产板块一季度的涨幅也达到了27.27%。其中,金地集团获得了最大手笔的增持,共增持134698.98万股。

地产股也一直是险资偏好的对象,地产股估值普遍较低,蕴藏中长期的机会。然而,自房地产市场调整以来,整个板块一直处于低迷期,全国各主要城市的房价也在不断“挣扎”。但是,2014年下半年政府宏观调控的效应开始在2015年一季度显现,销售情况出现了回暖,并且二季度还会继续回暖。今年以来,包括光大证券、中金公司、广发证券以及国泰君安等在内的多家券商也都连续发布研究报告,认为政策利好将助推房地产行业回暖,整体上看好房地产行业。

此外,险资对医药生物和TMT(科技、媒体和通信)为代表的新兴产业配置力度加大,在医药生物中,华润三九、东阿阿胶、仙琚制药、复星医药、华兰生物、恒瑞医药、上海医药、人福医药、常山药业等增持数量均超过500万股。医药生物板块属于防御性板块,尽管去年以来涨幅并不大,但对于保险资金而言安全系数会比较高。TMT是新兴产业和成长股的典型代表,从目前整个TMT行业来看,有大的技术背景,主要是体现在移动互联网技术开始渗透到各个子行业里面,“互联网+”的概念将持续发酵。

后市有望继续加仓

进入4月份,A股行情更加火爆,“根本停不下来”。沪综指更是相继突破了4000点、4300点、4500点等重要关口,沪深两市大宗交易成交量和成交额均创历史新高,全面牛市势头尽显。其中,沪综指4月上涨了18.51%,比今年一季度的整体涨幅还要高。其中,Wind数据显示,银行板块上涨11.45%,多元金融板块上涨11%,房地产板块上涨16.67%,医药生物板块和食品饮料板块分别上涨14.83%和14.69%。伴随着股市的大涨,险资的投资收益率也将不断创出新高。从一季度的持仓结构中可以看出,险资降低了银行等持仓比例,加大了其他板块的持仓比例。二季度,险资也有望继续加大其他板块的配置比例。

5月份A股将迎来两批新股发行,且随着证监会不断提示风险,适当增加新股供给、规范两融等,预计4月份的火爆上涨行情可能不会重现,A股“大牛”行情长期虽然依旧看好,但短期内将处于震荡调整阶段。调整之后,随着市场对4000点成为牛市新起点这一观点达成共识,股指上涨空间将继续拓展。

从宏观方面来看,国内经济仍将延续筑底态势,流动性宽松的态势也不会改变,A股增量资金或将继续增加。此外,降息周期尚未结束,无风险利率下行仍有空间;市场化改革和资本市场改革带来风险溢价的进一步降低,改革牛市将延续。险资权益类投资比例有望进一步提高。按照保险资金运用监管办法,保险配置权益类市场的仓位最高可到资产的30%,而目前仅为13%,仍有较大的上升空间。

险企作为唯一能加杠杆投资股票的金融机构,在牛市行情下的投资收益弹性相对较大。可预见的是,未来随着牛市不断深入,保险资金在资产匹配上将会增加对股票的配置,通过杠杆加倍受益股市上涨。其与权益类市场的联系将会越加紧密。

进入2015年,中国股市继续高歌猛进,沪综指更是相继突破了4000点、4300点、4500点等重要关口,由于A股走牛,赚钱效应不断增加,使得新股民跑步入市。据证监会数据,一季度,新增股票账户数量同比增长433%,达到795万多户。面对如火如荼的行情,有媒体报道社保基金错失了牛市。那么,作为资本市场的重要参与者,保险资金是否缺席了这场盛宴?保险资金又是如何布局的呢?随着一季报披露完毕,答案逐渐揭晓。

千亿险资主动加仓“抢食”A股盛宴

在经历了2014年年末的疯牛行情之后,A股在一季度伊始以蓄势为主,在2月底央行降息之后,股指逐渐向上发力,自3月11日起连续10个交易日上涨,并在3月末顺利站上3800点大关。整个一季度,沪综指涨幅达15.87%,深成指走势强于沪综指,涨幅达19.48%。

保监会公布最新数据显示,截至一季度末,保险公司资金运用余额为98940.2亿元,较年初增长6%;资金运用收益2135.3亿元,同比增加1251.9亿元,增长141.7%,平均收益率2.23%,同比上升1.11个百分点。其中,固定收益类投资中,银行存款和债券合计61853.8亿元,占资金运用余额的比例为62.5%,较年初下降2.8个百分点;权益类投资中,股票和证券投资基金合计13055.8亿元,占比13.2%,较年初上升2.1个百分点,同比上升2.9个百分点;其他投资的比重也较年初增加了0.61个百分点。

2015年以来,资本市场向好,保险公司及时调整资金配置策略,继续下调定期存款和债券配置,提升权益类投资比重和非标资产投资,投资收益大幅增加。受益于股票市场大幅上涨,一季度总投资收益率达8.5%左右,综合投资收益率达9.7%。中国人寿、中国平安、中国太保和新华保险四家上市险企一季度合计投资收益高达1016.9亿元,同比增长85.1%。预计未来险资将持续加大非标和权益资产配置,投资收益率有望继续提升。

事实上,整个一季度,沪综指涨幅达15.87%,若以此乘以险资去年年底10325.58亿元的权益类投资,可大概得到险资权益类投资被动提升1638.67亿元。而与年初相比,一季度末险资持有权益类投资上升了2730.22亿元,由此可推测,一季度,险资主动大幅加仓了约1091.55亿元。因此,险资没有错过本轮资本市场的大涨行情,而且与去年不同的是,这次不是被动加仓,而是主动增持。

大幅减仓银行股踏准牛市节奏

从持仓情况来看,一季度,险资新进211只个股,增持100只个股,减持51只个股,总体呈现加仓趋势。在减持的50余只个股中,中小板和创业板总共30家,占比60%。保险业人士普遍认为,保险资金的投资意在长远,相对更趋稳健,更加注重安全性。无论是在申购公募基金,还是在自己投资股票方面,稳健是其第一要求。减持部分涨幅过高的中小板和创业板也体现了险资的稳健和落袋为安的原则。

从持仓占比情况来看,根据Wind数据统计,2014年第四季度,险资最青睐的前五大行业为银行、多元金融、医药生物、资本货物与食品饮料,其持仓占比依次为74%、6.41%、2.98%、2.70%和2.52%。可见,险资极其偏爱银行板块,而且据统计,贯穿整个2014年,险资都在提高银行板块的配置比例。

险资选择超配银行股的理由在于,银行股满足分红高、估值低、价格低、盈利增长稳定、有一定流动性等条件,符合保险资金追求长期相对优质回报的投资诉求。此外,投资银行股还能在一定程度上利于险企拓展银保销售渠道。

然而,到了今年一季度,险资的A股配置榜单发生了较大的变化。持仓占比前五的行业依次变为银行、多元金融、房地产、医药生物和食品饮料,持仓占比依次为56.73%、5.86%、5.68%、4.81%和4.65%。尽管银行和多元金融仍然稳居榜单前二位,不过持仓占比却出现了下滑,尤其是银行,占比下降了17.27个百分点。工商银行、光大银行、建设银行等3只银行股遭险资减持均超过1亿股,合计5.85亿股。不过银行占比仍然超过50%,体现了险资谨慎的投资风格。

经过了去年第四季度的大涨之后,银行、券商等板块已经略显乏力,今年一季度的表现差强人意。Wind数据显示,今年一季度,银行板块上涨0.83%,多元金融板块上涨6.37%,大幅跑输沪综指,在所有板块中,分列倒数第一和倒数第二。险资在一季度减持这两个板块也是锁定收益的上佳选择,体现了险资踏准牛市节奏和跟随趋势的能力。在大部分机构人士看来,在流动性宽松、市场持续回暖、券商净利暴增、新股持续发行、新三板扩容及做市商制度利好、两融业务的快速发展、深港通推出预期的背景下,多元金融板块仍具备投资机会。

与此同时,房地产、医药生物、食品饮料和资本货物等多个板块的持仓占比都出现了不同幅度的提升。其中,最引人注目的是房地产,其占比由去年第四季度的1.51%增加到了今年一季度的5.68%,上升了4.17个百分点,在所有行业中,增幅最大,并且,房地产板块一季度的涨幅也达到了27.27%。其中,金地集团获得了最大手笔的增持,共增持134698.98万股。

地产股也一直是险资偏好的对象,地产股估值普遍较低,蕴藏中长期的机会。然而,自房地产市场调整以来,整个板块一直处于低迷期,全国各主要城市的房价也在不断“挣扎”。但是,2014年下半年政府宏观调控的效应开始在2015年一季度显现,销售情况出现了回暖,并且二季度还会继续回暖。今年以来,包括光大证券、中金公司、广发证券以及国泰君安等在内的多家券商也都连续发布研究报告,认为政策利好将助推房地产行业回暖,整体上看好房地产行业。

此外,险资对医药生物和TMT(科技、媒体和通信)为代表的新兴产业配置力度加大,在医药生物中,华润三九、东阿阿胶、仙琚制药、复星医药、华兰生物、恒瑞医药、上海医药、人福医药、常山药业等增持数量均超过500万股。医药生物板块属于防御性板块,尽管去年以来涨幅并不大,但对于保险资金而言安全系数会比较高。TMT是新兴产业和成长股的典型代表,从目前整个TMT行业来看,有大的技术背景,主要是体现在移动互联网技术开始渗透到各个子行业里面,“互联网+”的概念将持续发酵。

后市有望继续加仓

进入4月份,A股行情更加火爆,“根本停不下来”。沪综指更是相继突破了4000点、4300点、4500点等重要关口,沪深两市大宗交易成交量和成交额均创历史新高,全面牛市势头尽显。其中,沪综指4月上涨了18.51%,比今年一季度的整体涨幅还要高。其中,Wind数据显示,银行板块上涨11.45%,多元金融板块上涨11%,房地产板块上涨16.67%,医药生物板块和食品饮料板块分别上涨14.83%和14.69%。伴随着股市的大涨,险资的投资收益率也将不断创出新高。从一季度的持仓结构中可以看出,险资降低了银行等持仓比例,加大了其他板块的持仓比例。二季度,险资也有望继续加大其他板块的配置比例。

5月份A股将迎来两批新股发行,且随着证监会不断提示风险,适当增加新股供给、规范两融等,预计4月份的火爆上涨行情可能不会重现,A股“大牛”行情长期虽然依旧看好,但短期内将处于震荡调整阶段。调整之后,随着市场对4000点成为牛市新起点这一观点达成共识,股指上涨空间将继续拓展。

从宏观方面来看,国内经济仍将延续筑底态势,流动性宽松的态势也不会改变,A股增量资金或将继续增加。此外,降息周期尚未结束,无风险利率下行仍有空间;市场化改革和资本市场改革带来风险溢价的进一步降低,改革牛市将延续。险资权益类投资比例有望进一步提高。按照保险资金运用监管办法,保险配置权益类市场的仓位最高可到资产的30%,而目前仅为13%,仍有较大的上升空间。

险企作为唯一能加杠杆投资股票的金融机构,在牛市行情下的投资收益弹性相对较大。可预见的是,未来随着牛市不断深入,保险资金在资产匹配上将会增加对股票的配置,通过杠杆加倍受益股市上涨。其与权益类市场的联系将会越加紧密。