全球交易风险保险需求激增

发布时间:2015-08-06 11:14:20 作者:康民 来源:中国保险报·中保网

□记者 康民

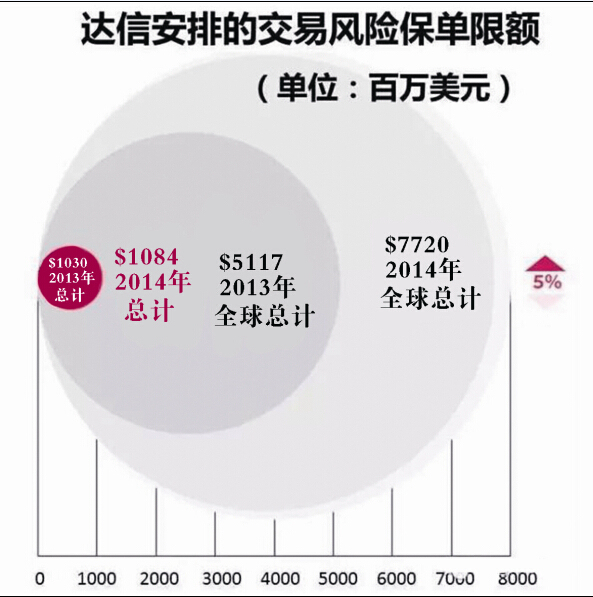

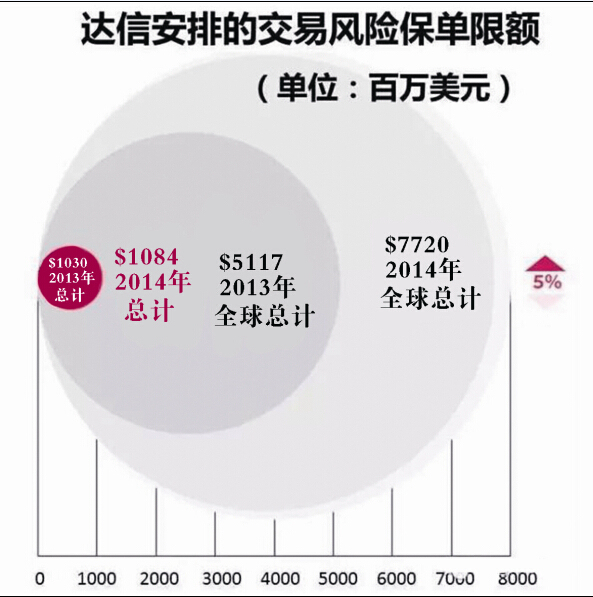

在2014年,交易风险保险,尤其是保证与赔偿保险(W&I)或陈述与保证保险(R&W)、以及税务和连带责任保险的需求量出现激增。达信私募股权与并购业务部中国区负责人杨延华向《中国保险报》记者透露,达信2014年安排的保单数量同比增长了36%,保单限额同比增长51%。在美国和北欧等成熟的并购(M&A)市场,交易风险保险的需求量刷新历史新高。同时,新兴市场对此类保险的认识和使用不断提高。这都使得交易风险保险市场创造了历史性的佳绩。

达信(MARSH)是世界排名第一的保险经纪公司,超越了老对手怡安(AON),而交易风险保险是达信在全球具有主导地位且专业性很强的险种。

新兴市场使用更多交易风险保单

由于投资人和卖方都希望降低跨境交易的风险,新兴市场尤其使用了更多的交易风险保险。目前,拉丁美洲市场已可以提供这一解决方案。尤其值得注意的是,达信中国区综合事务经理林佳玉告诉《中国保险报》记者:“我们发现,这一解决方案在亚洲的使用范围不断扩大。2014年,达信分别在马来西亚、墨西哥、菲律宾和沙特阿拉伯完成了首份当地出单的交易风险保单。”

与前一年度的情况类似,私募股权公司等金融投资方依然是交易风险保险的最大投保方。主要原因是他们希望确保在交易中能够“全身而退”。亚太地区的情况比较特殊,收购公司是交易风险保险的最大投保方。

杨延华告诉记者,亚太地区多为新兴市场,如果买方为海外投资人,在投资新兴市场的标的时,对风险的预计会相对保守,所以在发生交易时会更倾向于购买交易风险保险来保障可能存在的损失。从另一方面来说,越来越多新兴市场的投资人走向成熟市场以寻求更多的发展机遇。此时买方的管理经验和竞标优势可能并不明显,通过购买交易风险保险则可以增加投资方在海外并购竞标中的实力。因此,在亚太地区由收购公司来投保的情况相较其他地区而言更为常见。投保及理赔流程需要视交易本身的具体情况决定,但由于保险公司对于新兴市场的风险认定更加保守,所以通常标的公司在新兴市场时,核保所需的时间会比成熟市场更长。

就市场而言,由于越来越多的专业律师事务所、私募股权公司和其他交易专业人员在交易中,尤其是涉及中型企业的交易中,接受并使用交易风险保险,美国陈述与保证保险的投保率大幅攀升。此外,越来越多的保险公司提供交易风险保险产品,而现有的市场主体通常删除了“间接损失、特殊损失和增加的损失以及减值损失”等除外条款来扩大承保范围并加收保费。

面对记者的疑问,杨延华解释道,在已有的交易风险保单条款下,间接损失、特殊损失和增加的损失以及减值损失等非直接损失都是标准的除外条款。而在北美等发达地区,由于越来越多的保险公司愿意提供交易风险保险的保障,竞争已非常激烈,不再局限于价格、免赔额、限额等方面的竞争,而是需要通过扩大承保范围来赢得更多的优势。同时,保险公司会在扩展保障责任范围的同时加收保费,以获取更多利润。

那么这种情况是否也在亚太地区存在?中国大陆情况如何?

在杨延华看来,亚太地区的并购市场尚未发展到如北美一样成熟,愿意提供保障的保险公司数量也没有北美市场那么多,所以很少见到保险公司通过扩展承保范围来赢得客户的情况。而如果标的公司为在中国大陆注册的纯内资公司,则愿意提供保障的保险公司非常有限,能够提供的保障范围、保单限额也会有较多限制。前述的情况在亚太市场不如北美地区常见,在中国大陆市场则比较有限。

此外,承保范围的扩大对于缩小陈述与保证保险和潜在购买协议之间的差距来说非常重要。同时,保险公司还简化了承保流程,一周之内可以完成保单的安排工作。如同过去几年一样,驱动市场的因素是:私募股权卖方希望确保在交易中“全身而退”,而买方希望通过交易风险保险提高竞标优势。预计,这一趋势在2015年将继续保持。

欧洲及中东:为了实现“全身而退”

由于英国、德国和北欧等地交易风险投保率的攀升以及中东地区的首次启用,欧洲、中东及北非地区的投保率继续上升。私募股权公司继续通过交易风险保险来限制买卖合同中的契约风险,从而实现交易中的“全身而退”。尤其是在英国,“卖方零追索权”的保单结构推动了房地产行业需求量的上涨。

值得注意的是,2014年为交易风险保单第一次在沙特阿拉伯使用,这是中东地区的里程碑。达信大约五年前曾在西亚地区首次安排了交易风险保单,帮助一家巴林的基金完成退出。杨延华谈到:“之后在阿联酋和卡塔尔大约每年会有1-2个交易。然而过去18个月以来市场发生了翻天覆地的变化,目前我们正在处理12宗交易。”

最近的4宗交易包括:1)位于沙特阿拉伯的保证与赔偿保险–一家沙特公司从私募基金手中购买另一家沙特公司。2)卡塔尔基金前往欧洲进行房地产投资。3)一家美国私募基金购买沙特资产,需安排保证与赔偿保险。4)私募基金向阿联酋的公司出售资产

杨延华透露,很多中东本地的私募基金公司即将面临第一只基金的退出,保证与赔偿保险也已经被很多的买方当做谈判的工具。

北欧国家的交易非常活跃,交易量同比激增260%。该地区各个国家的交易增长遍及众多行业,包括能源、医疗、基础设施、IT、房地产、食品和零售等行业。中欧及东欧地区的交易风险保险投保率继续攀升。达信在波兰、巴尔干和捷克共和国为客户安排了交易风险保险,这说明欧洲新兴市场的交易复杂程度不断增大。此外,达信2014年完成了在沙特阿拉伯首份交易风险保单的安排工作,这是中东市场发展的一座重要里程碑。

亚太:随交易量增加而绑定

由于并购行业的发达程度,香港和新加坡等成熟的保证与赔偿保险市场继续保持强劲态势,同时还有新市场不断涌现出来,杨延华告诉记者:达信在马来西亚和菲律宾都完成了首份保证与赔偿保单的安排工作。日本公司交易量增加的同时,四大本土保险公司目前可以提供交易风险保险。随着投保人更具战略性地使用保证与赔偿保险,澳大利亚市场继续保持增长态势。例如,许多卖方在销售协议中“绑定”这一保险,要求买方必须投保。在亚太地区,跨国交易增多。最近一起保证与赔偿保险业务是,泰国客户从美国卖方手中收购一家中国公司,须要遵守美国法律。

一家规模较大的化工制造企业之一(总部位于泰国)从一家私募基金手中购买了一家中国的轮胎制造商。该私募基金只愿提供不超过12个月的陈述与保证期限,并且提供很有限的责任赔偿限额,所以交易双方寻求保证与赔偿保险来缓释风险。尽管标的公司整体运营机构都位于中国,但并购协议和保单都遵从境外的司法管辖,因为交易中的卖方(私募基金)及买方(泰国公司设立的特殊目的机构)均为境外注册成立的公司。

过去中国大陆地区并购保证保险的购买方以对华投资者为主,最近一年,中国企业对外投资明显增加。涉及地区有澳洲、欧洲、美国等,涉及的中资企业包括有大型民营企业、私募基金和国有企业,保险金额的类型亦包含从中小至超大型不等。

中国大陆:预计将越来越广泛使用

那么,现在中国大陆是否已经有公司在投保交易风险保险?

杨延华在回答记者这个问题时表示,随着跨境并购交易市场的日渐活跃,越来越多的中国企业开始了解交易风险解决方案,从过去的被海外投资人或标的公司要求强制投保到逐步地懂得运用这一工具促成交易。达信已为中国大型国有企业、民营企业以及上市公司在海外并购的过程中安排交易风险保单的成功经验,并与一些国内大型企业建立了长期合作关系,成为一些中国企业海外并购的指定保险顾问。很多大型企业都已准备好为交易购买保险,而这一趋势一旦形成,将会影响整个中国的企业投资习惯,会有更多中小企业效仿大型国企、民企,在以后的并购交易中使用这一工具来有效地避免潜在损失风险。目前我们看到的投保交易还是以跨境交易为主,而随着市场对于保险工具的了解逐步加深,在不久的将来,交易风险保险将会被全方位地运用到各种发生在中国市场的并购过程中。

杨延华预计:“在可预见的未来几年内,随着中国大陆地区并购交易风险解决方案的广为人知,我们相信会有越来越多的机构及企业选择使用这一工具。”

新闻链接

并购交易保证与赔偿保险

在并购交易保险安排领域,达信在全球市场上拥有领先地位。

并购交易保证与赔偿保险是达信私募股权与并购风险业务部门开发及应用的整套保险解决方案中的一款产品,其目的在于协助私募股权基金和企业客户成功完成并购交易。

达信私募股权与并购风险业务覆盖全球,其交易专家为各司法管辖区域内的客户提供咨询和解决方案。

简介

并购交易合同保证条款明细表是任何交易谈判过程的重要组成部分。首先,该条款的目的在于促使卖方披露其业务的实质性信息,从而使买方充分而准确地衡量其交易标的的价值和关联责任。

其次,买方一般会要求卖方保留出售目标公司时提供的保证与赔偿条款中的责任,以此保护自身利益。买卖协议中包含相关规定,买方可以向卖方或保证人提出违反保证索赔。协议还明确规定了在发生违反保证的情况下针对保证人的财务限制条件。

大多数情况下,如果发生违反保证的行为,卖方有义务对买方进行赔偿。这种赔偿义务的时限条件经过双方谈判包含在买卖协议中,到期即终止,税务问题的时限有时可长达6至7年。在有些交易中,买方会要求卖方将交易价格的一定比例作为保证金进行第三方托管。但是这种安排会极大影响卖方的当前资本回报率。这通常是卖方所担心的一个问题,尤其对于准备退休或创建另一个企业的卖方更是如此。这也会给那些想要退出某项投资或返还投资资金的金融或私募股权投资者带来很大的问题。

从买方的立场来看,未对交易保证与赔偿风险进行投保或许无法免除后顾之忧,而且如发生违约也不能保证可以获得赔偿。买方常常需要设置一套充分的保证条款才能筹措足够的资金,使交易结构设置有效。

并购交易保证与赔偿保险(又称为交易陈述与保证保险)旨在用来承保买卖协议中的保证与赔偿条款所包含的赔偿责任。

技术性内容介绍

交易保证与赔偿保险是什么?

承保卖方在交易买卖协议或股权购买协议中做出的保证责任。

这种保险承保范围是什么?

赔偿被保险人由于违反保证条款或赔偿条款而导致的损失。被保险人既可以是卖方也可以是买方。

谁可以购买这种产品?

这种产品的两种基本形式是“卖方保单”和“买方保单”(有时候称作“出售方”和“收购方”保单)。

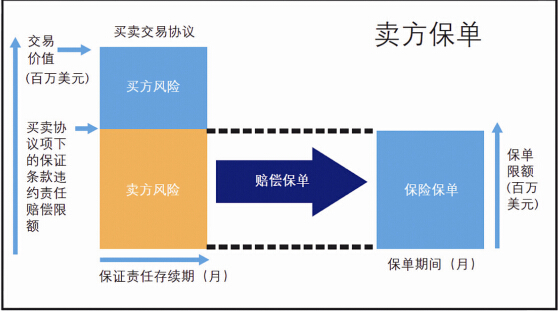

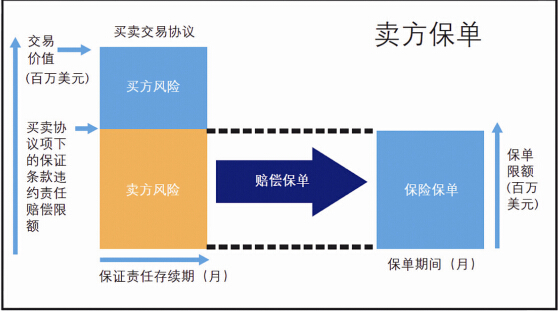

卖方保单

卖方保单是为卖方安排的责任保单,如果买方起诉卖方违反保证条款或赔偿条款时,该保单可为卖方提供损失保障。但是,保单承保范围并不包含卖方或保证人的欺诈行为。如发生这类保单项下索赔,保险公司会要求卖方/保证人为索赔辩护提供协助。由于该保单属于赔偿性保险,卖方仍受到买卖交易协议条款的责任约束,所以卖方仍需承担保单中未包含的违约责任。

买方保单

买方保单赔偿买方或“新公司”由于卖方违反其保证条款而导致的财务损失。该保单完全独立于卖方,买方作为被保险人有权直接向保险公司提出索赔。买方保单形式可以扩展承保卖方的欺诈行为。

保险公司需要确保买卖双方均没有利用保险安排取代正常的谈判流程。为此,保险公司通常要求交易中双方具有财务动机。实现这种情况的常用方法就是卖方自留责任和买方保险免赔额的结合使用。

这种类型的保单常见的例子是,当买方要求卖方承担责任限额更高的保障时,该保单可承担超过管理责任部分的赔偿。此外,该保单还可以用来降低买卖交易协议中的卖方责任限额。

常见交易情况

交易保证与赔偿保险最常见的应用形式有哪些?

•涉及私募股权基金退出投资的交易。对于私募股权基金来说,在退出投资时自留保证与赔偿责任是个大问题。这种情况包括二次收购。

•卖方实体的资产负债表不良或被认为存在不良的交易。

•买方无法从卖方获得足够追偿条件的交易。这种情况包括银行主导出售的破产出售。

•目标公司的股权结构复杂且只有部分股东同意给予保证的交易。

•跨国境交易,买方担心对有关司法区域特定风险的认识不够全面。

•拍卖交易,潜在买方可以通过战略性的运用交易保证与赔偿保险工具,降低买方对卖方的保证责任要求幅度,从而提高其中标的可能性。

□记者 康民

在2014年,交易风险保险,尤其是保证与赔偿保险(W&I)或陈述与保证保险(R&W)、以及税务和连带责任保险的需求量出现激增。达信私募股权与并购业务部中国区负责人杨延华向《中国保险报》记者透露,达信2014年安排的保单数量同比增长了36%,保单限额同比增长51%。在美国和北欧等成熟的并购(M&A)市场,交易风险保险的需求量刷新历史新高。同时,新兴市场对此类保险的认识和使用不断提高。这都使得交易风险保险市场创造了历史性的佳绩。

达信(MARSH)是世界排名第一的保险经纪公司,超越了老对手怡安(AON),而交易风险保险是达信在全球具有主导地位且专业性很强的险种。

新兴市场使用更多交易风险保单

由于投资人和卖方都希望降低跨境交易的风险,新兴市场尤其使用了更多的交易风险保险。目前,拉丁美洲市场已可以提供这一解决方案。尤其值得注意的是,达信中国区综合事务经理林佳玉告诉《中国保险报》记者:“我们发现,这一解决方案在亚洲的使用范围不断扩大。2014年,达信分别在马来西亚、墨西哥、菲律宾和沙特阿拉伯完成了首份当地出单的交易风险保单。”

与前一年度的情况类似,私募股权公司等金融投资方依然是交易风险保险的最大投保方。主要原因是他们希望确保在交易中能够“全身而退”。亚太地区的情况比较特殊,收购公司是交易风险保险的最大投保方。

杨延华告诉记者,亚太地区多为新兴市场,如果买方为海外投资人,在投资新兴市场的标的时,对风险的预计会相对保守,所以在发生交易时会更倾向于购买交易风险保险来保障可能存在的损失。从另一方面来说,越来越多新兴市场的投资人走向成熟市场以寻求更多的发展机遇。此时买方的管理经验和竞标优势可能并不明显,通过购买交易风险保险则可以增加投资方在海外并购竞标中的实力。因此,在亚太地区由收购公司来投保的情况相较其他地区而言更为常见。投保及理赔流程需要视交易本身的具体情况决定,但由于保险公司对于新兴市场的风险认定更加保守,所以通常标的公司在新兴市场时,核保所需的时间会比成熟市场更长。

就市场而言,由于越来越多的专业律师事务所、私募股权公司和其他交易专业人员在交易中,尤其是涉及中型企业的交易中,接受并使用交易风险保险,美国陈述与保证保险的投保率大幅攀升。此外,越来越多的保险公司提供交易风险保险产品,而现有的市场主体通常删除了“间接损失、特殊损失和增加的损失以及减值损失”等除外条款来扩大承保范围并加收保费。

面对记者的疑问,杨延华解释道,在已有的交易风险保单条款下,间接损失、特殊损失和增加的损失以及减值损失等非直接损失都是标准的除外条款。而在北美等发达地区,由于越来越多的保险公司愿意提供交易风险保险的保障,竞争已非常激烈,不再局限于价格、免赔额、限额等方面的竞争,而是需要通过扩大承保范围来赢得更多的优势。同时,保险公司会在扩展保障责任范围的同时加收保费,以获取更多利润。

那么这种情况是否也在亚太地区存在?中国大陆情况如何?

在杨延华看来,亚太地区的并购市场尚未发展到如北美一样成熟,愿意提供保障的保险公司数量也没有北美市场那么多,所以很少见到保险公司通过扩展承保范围来赢得客户的情况。而如果标的公司为在中国大陆注册的纯内资公司,则愿意提供保障的保险公司非常有限,能够提供的保障范围、保单限额也会有较多限制。前述的情况在亚太市场不如北美地区常见,在中国大陆市场则比较有限。

此外,承保范围的扩大对于缩小陈述与保证保险和潜在购买协议之间的差距来说非常重要。同时,保险公司还简化了承保流程,一周之内可以完成保单的安排工作。如同过去几年一样,驱动市场的因素是:私募股权卖方希望确保在交易中“全身而退”,而买方希望通过交易风险保险提高竞标优势。预计,这一趋势在2015年将继续保持。

欧洲及中东:为了实现“全身而退”

由于英国、德国和北欧等地交易风险投保率的攀升以及中东地区的首次启用,欧洲、中东及北非地区的投保率继续上升。私募股权公司继续通过交易风险保险来限制买卖合同中的契约风险,从而实现交易中的“全身而退”。尤其是在英国,“卖方零追索权”的保单结构推动了房地产行业需求量的上涨。

值得注意的是,2014年为交易风险保单第一次在沙特阿拉伯使用,这是中东地区的里程碑。达信大约五年前曾在西亚地区首次安排了交易风险保单,帮助一家巴林的基金完成退出。杨延华谈到:“之后在阿联酋和卡塔尔大约每年会有1-2个交易。然而过去18个月以来市场发生了翻天覆地的变化,目前我们正在处理12宗交易。”

最近的4宗交易包括:1)位于沙特阿拉伯的保证与赔偿保险–一家沙特公司从私募基金手中购买另一家沙特公司。2)卡塔尔基金前往欧洲进行房地产投资。3)一家美国私募基金购买沙特资产,需安排保证与赔偿保险。4)私募基金向阿联酋的公司出售资产

杨延华透露,很多中东本地的私募基金公司即将面临第一只基金的退出,保证与赔偿保险也已经被很多的买方当做谈判的工具。

北欧国家的交易非常活跃,交易量同比激增260%。该地区各个国家的交易增长遍及众多行业,包括能源、医疗、基础设施、IT、房地产、食品和零售等行业。中欧及东欧地区的交易风险保险投保率继续攀升。达信在波兰、巴尔干和捷克共和国为客户安排了交易风险保险,这说明欧洲新兴市场的交易复杂程度不断增大。此外,达信2014年完成了在沙特阿拉伯首份交易风险保单的安排工作,这是中东市场发展的一座重要里程碑。

亚太:随交易量增加而绑定

由于并购行业的发达程度,香港和新加坡等成熟的保证与赔偿保险市场继续保持强劲态势,同时还有新市场不断涌现出来,杨延华告诉记者:达信在马来西亚和菲律宾都完成了首份保证与赔偿保单的安排工作。日本公司交易量增加的同时,四大本土保险公司目前可以提供交易风险保险。随着投保人更具战略性地使用保证与赔偿保险,澳大利亚市场继续保持增长态势。例如,许多卖方在销售协议中“绑定”这一保险,要求买方必须投保。在亚太地区,跨国交易增多。最近一起保证与赔偿保险业务是,泰国客户从美国卖方手中收购一家中国公司,须要遵守美国法律。

一家规模较大的化工制造企业之一(总部位于泰国)从一家私募基金手中购买了一家中国的轮胎制造商。该私募基金只愿提供不超过12个月的陈述与保证期限,并且提供很有限的责任赔偿限额,所以交易双方寻求保证与赔偿保险来缓释风险。尽管标的公司整体运营机构都位于中国,但并购协议和保单都遵从境外的司法管辖,因为交易中的卖方(私募基金)及买方(泰国公司设立的特殊目的机构)均为境外注册成立的公司。

过去中国大陆地区并购保证保险的购买方以对华投资者为主,最近一年,中国企业对外投资明显增加。涉及地区有澳洲、欧洲、美国等,涉及的中资企业包括有大型民营企业、私募基金和国有企业,保险金额的类型亦包含从中小至超大型不等。

中国大陆:预计将越来越广泛使用

那么,现在中国大陆是否已经有公司在投保交易风险保险?

杨延华在回答记者这个问题时表示,随着跨境并购交易市场的日渐活跃,越来越多的中国企业开始了解交易风险解决方案,从过去的被海外投资人或标的公司要求强制投保到逐步地懂得运用这一工具促成交易。达信已为中国大型国有企业、民营企业以及上市公司在海外并购的过程中安排交易风险保单的成功经验,并与一些国内大型企业建立了长期合作关系,成为一些中国企业海外并购的指定保险顾问。很多大型企业都已准备好为交易购买保险,而这一趋势一旦形成,将会影响整个中国的企业投资习惯,会有更多中小企业效仿大型国企、民企,在以后的并购交易中使用这一工具来有效地避免潜在损失风险。目前我们看到的投保交易还是以跨境交易为主,而随着市场对于保险工具的了解逐步加深,在不久的将来,交易风险保险将会被全方位地运用到各种发生在中国市场的并购过程中。

杨延华预计:“在可预见的未来几年内,随着中国大陆地区并购交易风险解决方案的广为人知,我们相信会有越来越多的机构及企业选择使用这一工具。”

新闻链接

并购交易保证与赔偿保险

在并购交易保险安排领域,达信在全球市场上拥有领先地位。

并购交易保证与赔偿保险是达信私募股权与并购风险业务部门开发及应用的整套保险解决方案中的一款产品,其目的在于协助私募股权基金和企业客户成功完成并购交易。

达信私募股权与并购风险业务覆盖全球,其交易专家为各司法管辖区域内的客户提供咨询和解决方案。

简介

并购交易合同保证条款明细表是任何交易谈判过程的重要组成部分。首先,该条款的目的在于促使卖方披露其业务的实质性信息,从而使买方充分而准确地衡量其交易标的的价值和关联责任。

其次,买方一般会要求卖方保留出售目标公司时提供的保证与赔偿条款中的责任,以此保护自身利益。买卖协议中包含相关规定,买方可以向卖方或保证人提出违反保证索赔。协议还明确规定了在发生违反保证的情况下针对保证人的财务限制条件。

大多数情况下,如果发生违反保证的行为,卖方有义务对买方进行赔偿。这种赔偿义务的时限条件经过双方谈判包含在买卖协议中,到期即终止,税务问题的时限有时可长达6至7年。在有些交易中,买方会要求卖方将交易价格的一定比例作为保证金进行第三方托管。但是这种安排会极大影响卖方的当前资本回报率。这通常是卖方所担心的一个问题,尤其对于准备退休或创建另一个企业的卖方更是如此。这也会给那些想要退出某项投资或返还投资资金的金融或私募股权投资者带来很大的问题。

从买方的立场来看,未对交易保证与赔偿风险进行投保或许无法免除后顾之忧,而且如发生违约也不能保证可以获得赔偿。买方常常需要设置一套充分的保证条款才能筹措足够的资金,使交易结构设置有效。

并购交易保证与赔偿保险(又称为交易陈述与保证保险)旨在用来承保买卖协议中的保证与赔偿条款所包含的赔偿责任。

技术性内容介绍

交易保证与赔偿保险是什么?

承保卖方在交易买卖协议或股权购买协议中做出的保证责任。

这种保险承保范围是什么?

赔偿被保险人由于违反保证条款或赔偿条款而导致的损失。被保险人既可以是卖方也可以是买方。

谁可以购买这种产品?

这种产品的两种基本形式是“卖方保单”和“买方保单”(有时候称作“出售方”和“收购方”保单)。

卖方保单

卖方保单是为卖方安排的责任保单,如果买方起诉卖方违反保证条款或赔偿条款时,该保单可为卖方提供损失保障。但是,保单承保范围并不包含卖方或保证人的欺诈行为。如发生这类保单项下索赔,保险公司会要求卖方/保证人为索赔辩护提供协助。由于该保单属于赔偿性保险,卖方仍受到买卖交易协议条款的责任约束,所以卖方仍需承担保单中未包含的违约责任。

买方保单

买方保单赔偿买方或“新公司”由于卖方违反其保证条款而导致的财务损失。该保单完全独立于卖方,买方作为被保险人有权直接向保险公司提出索赔。买方保单形式可以扩展承保卖方的欺诈行为。

保险公司需要确保买卖双方均没有利用保险安排取代正常的谈判流程。为此,保险公司通常要求交易中双方具有财务动机。实现这种情况的常用方法就是卖方自留责任和买方保险免赔额的结合使用。

这种类型的保单常见的例子是,当买方要求卖方承担责任限额更高的保障时,该保单可承担超过管理责任部分的赔偿。此外,该保单还可以用来降低买卖交易协议中的卖方责任限额。

常见交易情况

交易保证与赔偿保险最常见的应用形式有哪些?

•涉及私募股权基金退出投资的交易。对于私募股权基金来说,在退出投资时自留保证与赔偿责任是个大问题。这种情况包括二次收购。

•卖方实体的资产负债表不良或被认为存在不良的交易。

•买方无法从卖方获得足够追偿条件的交易。这种情况包括银行主导出售的破产出售。

•目标公司的股权结构复杂且只有部分股东同意给予保证的交易。

•跨国境交易,买方担心对有关司法区域特定风险的认识不够全面。

•拍卖交易,潜在买方可以通过战略性的运用交易保证与赔偿保险工具,降低买方对卖方的保证责任要求幅度,从而提高其中标的可能性。