保险为共享经济助力

□刘玮 董宗霖

国际保险和再保险的重要市场——英国劳合社于4月11日发布了一份关于全球共享经济发展与相关风险、保险的调查报告(以下简称“4•11劳合社报告”)。这份报告的主题为“共担风险,共享收益:共享经济中应该由谁来承担风险?”。报告通过对于来自中国、美国、英国的共5000名消费者以及30多家共享经济平台的产品负责人进行问卷调查,从风险与保险的角度分析了共享经济发展面临的机遇与挑战,认为保险能够为共享经济助力,促使其更好地发展。

共享经济

早在1978年美国伊利诺伊大学社会学教授琼·斯潘思(Joe L·Spaeth)和德克萨斯州立大学社会学教授马科斯·费尔逊(Marcus Felson)在《Community Structure and Collaborative Consumption: A Routine Activity Approach》一文中首次提出合作消费(Collaborative Consumption)的概念,他们所提出的合作消费实质上等同于当前兴起的共享经济模式。

哈佛大学历史学和商务管理教授南希·科恩(Nancy F·Koehn)认为,共享经济是一种个体之间进行直接交换商品与服务的系统。

中国社会科学院金融研究所的郑联盛认为共享经济是一种基于互联网技术的新思维方式和资源配置模式,通过闲置资源的高效再利用,替代了传统生产力成为供求矛盾的有效解决方式。

另外,还有各国学者提出的各种关于共享经济的定义。根据已有关于共享经济的定义,结合最新有关共享经济的文献资料,我们认为:共享经济是基于互联网甚至是物联网技术,在网络平台的基础上所形成的转移物品使用权从而合理高效配置闲置资源的经济模式。

需要注意的是,共享经济中一般情况下存在三方主体,即共享产品的供给者、共享平台以及共享产品的消费者。其中供给者是指在平台上分享自己闲置的物品(例如房屋、汽车等)或者提供共享服务(比如遛狗)的人;共享平台是指提供共享产品和服务的技术平台(比如Rabbit、Airbnb等);消费者是指共享产品与服务的最终用户(例如乘坐在Lyft提供的车上的人)。在共享经济中,供给者将自己的闲置资源放到共享平台上,消费者通过平台获得共享产品的使用权或者接受共享服务。而如Mobike或者ofo共享单车这种模式中,没有共享经济的供给者,当前也通常理解为平台方同时充当了供给者本身。当然,学界对于“共享单车”的这种分时租赁形式的经济是否属于共享经济仍存在争议。我们相对认同北京大学光华管理学院张影教授的观点,即共享经济的目的在于提高资源的平均使用效率。在这一意义上,我们认为,广义的共享经济定义应该包括共享单车这种经济形式。除了共享单车以外,常见的共享经济形式有以UBER,滴滴打车为代表的共享出行,以Airbnb为代表的共享房间,以VaShare为代表的共享度假等等。时至今日,共享经济已经涉及到我们生活的方方面面。

近年来,共享经济作为全球新一轮科技革命和产业变革下涌现的新业态,正在加快对部分原有产业改革,而这样的快速发展让共享经济成为各界最关注的新型业态。如今,单车、充电宝、雨伞、床铺、书店、汽车等各领域都在发展共享模式。根据普华永道的相关估计,2014年全球共享经济规模约150亿美元,预计到2025年共享经济规模将增至3350亿美元。然而,通过劳合社的调查报告我们看到,全球仍有37%的受访者表示从未使用过共享产品或服务。

根据4·11劳合社报告,尽管与英国(39%)、美国(49%)相比,中国的这一数据较低,但仍有25%的中国受访者表示从未使用过共享产品或服务。在供给方面,全球仅有16%的受访者表示曾通过共享平台提供过产品或服务。仅有8%的美国受访者、13%的英国受访者、以及25%的中国受访者参与过共享资源或服务的供给。所以,尽管共享经济现在已经有了较大发展,但是,目前共享经济还有很多需求和供给尚未开发出来,共享经济的市场还有很大的潜力。

风险分析

共享经济的发展带来了新的发展机遇,但同时也为风险管理提出了新的挑战。在共享经济运行过程,参与者会面临哪些风险类型?其中消费者更担心哪些风险?人们对于共享经济中的可能面临的风险的态度如何?应对风险的有效途径——风险管理与保险机制如何设计等问题成为广为关注的问题。客观地说,传统的保险产品很难应对共享经济中资产碎片化的模式。

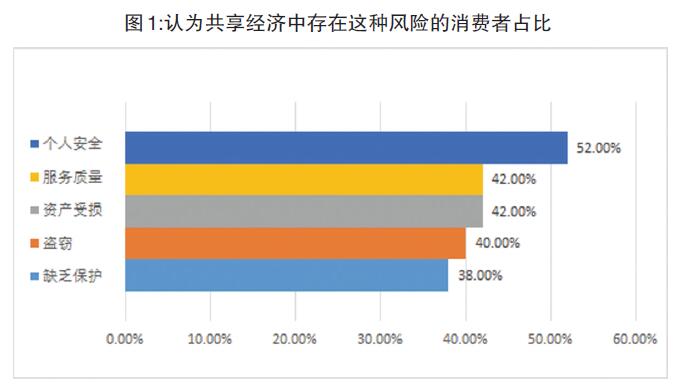

关于共享经济中的消费者面临的风险类型,从4·11劳合社报告的调查中可以看出(如图1),全球有52%的消费者将个人安全列为最大顾虑,但他们同样也担心服务质量(42%)、资产受损(42%)、盗窃(40%),以及在发生事故时缺乏保护措施等问题(38%),这是全球消费者认为的共享经济中的主要风险,即人身伤害风险、财产损失风险、民事损害赔偿责任与消费者权益受侵害等主要风险类型。

需要注意的是,4·11劳合社报告所分析的只是消费者面临的风险。实际上在共享经济的实践中,共享平台也面临着一些风险,包括消费者的人身伤害和财产损失的风险、提供者其所提供的共享产品(例如共享汽车)发生财产损失的风险、可能的政策变动或者市场变动带来的共享经济平台提供机构的经营风险,甚至是由于用户主观故意破坏共享产品产生的道德风险等。总结起来,共享平台面对的大的风险类型有财产损失、人身伤害赔偿责任及财产损害赔偿责任。另外,对于非分时租赁形式的共享经济形式而言,共享产品的提供方也面临着风险,主要是共享产品发生财产损失的风险以及由于自己提供的产品存在问题所产生的人身伤害赔偿责任及可能的财产损害赔偿责任。表1列举了共享经济中的主要风险。

虽然共享经济的消费者和供给方都认可共享产品或服务所带来的益处,包括价格低廉和使用便利等等,但是,从消费者来自的国家来看,英美的消费者对参与共享经济活动带来的风险仍十分警惕,有58%的英美受访消费者认为,他们参加的共享经济活动带来的风险大于收益。相比较而言,中国的消费者则更加乐观,有68%的中国受访消费者认为共享经济带来的利益大于风险。这个结果也可以从一定程度上解释为什么在中国享受和提供共享经济服务方面的参与程度更高而美国人参与程度却相对较低。

关于风险的保护责任,4·11劳合社报告的调查结果也可以给出一定的解答。消费者希望受到保护,但是对于共享经济中的不同主体对谁应该承担风险责任持不同观点。根据4·11劳合社报告分析,几乎所有的受访者(97%)都认为,消费者及供给方在使用共享经济平台时应该受到某种程度的风险保护,但只有28%的受访者表示会再专门确认他们使用的共享产品或服务是否受到特定的保护。

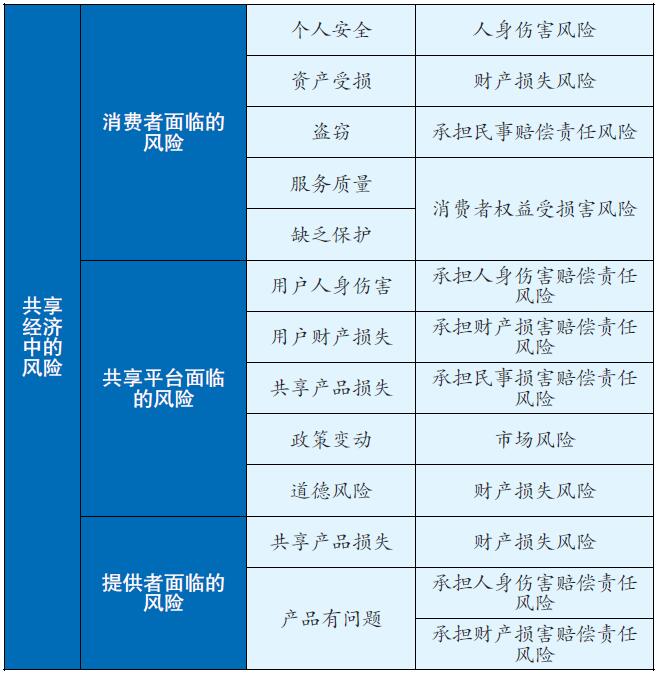

根据4·11劳合社报告(见图2),全球53%的受访消费者认为,共享经济平台方应该为他们提供风险损失保护。尤其在中国,高达71%的受访消费者都认为,共享经济平台应该承担风险保护责任。然而,根据调查,大多数受访的平台方认为,消费者本身(53%)或供给方(27%)应当承担部分风险保护责任。另外,从国家分布来讲,英国和美国的受访者对于到底是共享平台、共享经济提供商还是消费者自己应该为消费者提供风险保护这个问题没有表现出明显的倾向性。同样,英美受访者对谁应该为提供者提供风险保护也没有明显的倾向性。而中国受访者更倾向于认为共享平台应该为消费者和提供商提供风险保护——保险保护。

保险机遇

通过上文分析,可以看出共享经济中可能出现的最主要的风险类型。如何合理运用风险管理手段预防、降低风险损失,并能设计合理的保险保障产品,则成为保险业发挥重要作用的重要机遇。

不同类型的共享经济对保险有着不同类型的需求。以现在中国发展火热的共享单车为例,在共享单车领域,保险公司可以提供以下保险服务:一是,为参与共享经济的个体提供风险保障。目前,中国市场上,保险公司已经开始做了。如ofo共享单车为每位规范用车的用户购买了用车保险,即被保险人(用户)遭意外伤害,可申请报销合理且必要的医疗费用,经判定,若符合被保条件,可获得最高1万元赔偿;二是,降低共享经济平台运营过程中的责任风险。比如,单车撞死路人,或者单车引发的社会问题造成财产损失。这就涉及到责任保险。目前,国内保险公司没有进入这个领域,相比之下,共享汽车领域对这个责任风险保障需求比较明显,汽车交通事故造成第三者责任的危害程度大,会涉及的人身和财产损失赔偿责任更高;三是,为共享经济产品提供者提供财产损失保障等。

在共享经济运行中,还会存在一些道德风险,如有人故意损坏共享经济里的公共财产,共享经济平台需要降低平台运营过程中的道德风险对公司长期运营产生的影响。目前,国内已出台相关法规或部门规章,如交管部门针对“出行共享经济的滴滴”制定法规;工商、卫生、消防、公安局针对“房屋共享经济的Airbnb”制定法规,对共享经济各领域可能出现的道德风险起到抑制作用。以共享单车为例,2017年8月3日,交通部等十部门发布《关于鼓励和规范互联网租赁自行车发展的指导意见》,对共享单车企业和用户做出诸多规范,多方面保证用户骑行安全,押金、账户资金安全。指导意见中引入信用手段,提出对企业和用户不文明行为和违法违规行为记入信用记录,对用户建立守信激励和失信惩戒机制。这是首部共享单车部门规章,该指导意见,可以帮助降低共享单车保险面临的道德风险,对于共享单车保险的发展起到促进作用。

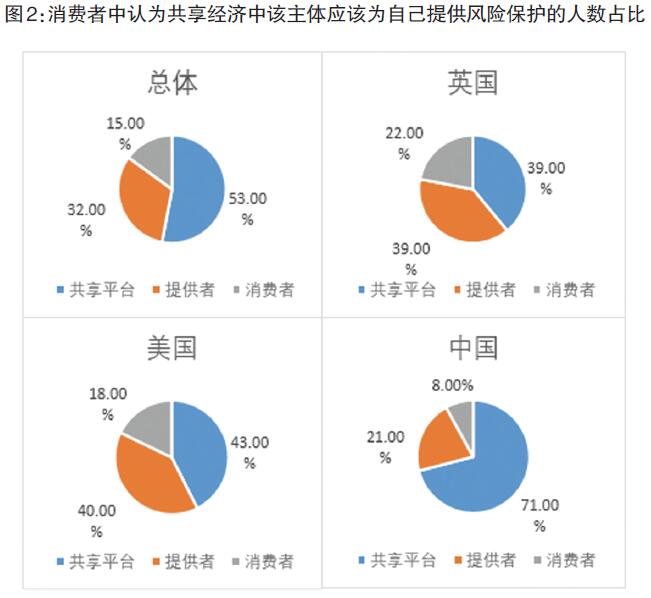

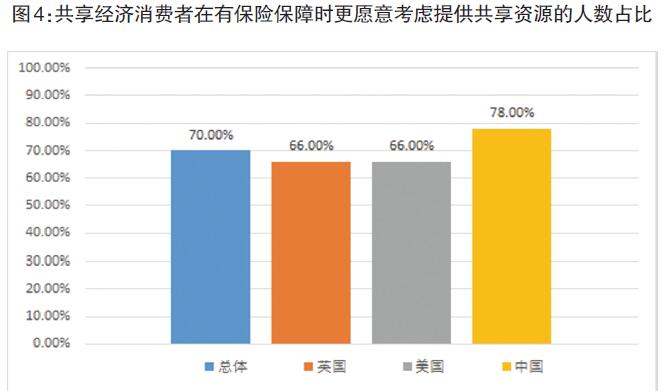

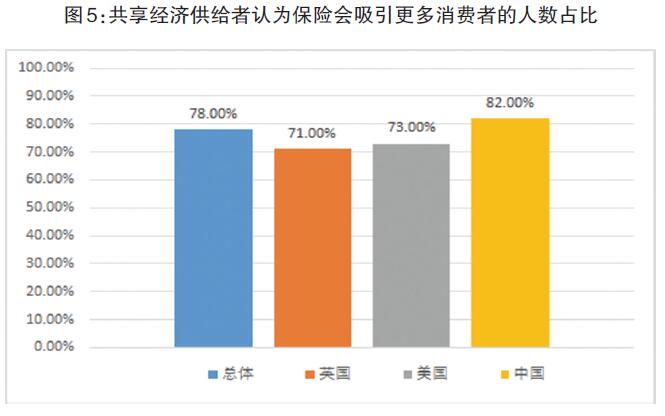

根据4·11劳合社报告的调查分析(见图3、图4和图5),降低风险可以带来更多共享经济增长机遇。全球71%的受访消费者表示,如果有保险保障,他们在使用共享服务时会更加安心,70%的受访消费者表示会更愿意考虑提供共享资源和服务。78%的受访供给者相信保险会吸引更多的消费者。这一观点在中国受访者中得到了极大的支持。81%的中国消费者表示保险将令他们更加安心地使用共享产品和服务,78%的中国消费者表示会更愿意考虑提供共享资源和服务,82%的中国供给者相信保险会吸引更多的消费者。也就是说,绝大多数共享经济消费者和供给者都相信保险参与到共享平台中会吸引更多的共享经济的参与者。

图3:共享经济消费者在有保险保障时会更安心的人数占比

既然保险可以为共享经济助力,那么在当前,保险在共享经济中发挥的作用如何?有着哪些不足呢?

目前,劳合社在共享经济保险方面仍然走在了世界的前列。在劳合社市场共享经济保险平台上有着十几家辛迪加提供共享经济保险产品,这些产品涉及了金融保险、责任保险、网络安全保险、业务中断保险、旅游保险、意外事故保险以及车险等七大领域。在美国市场,劳合社已经为Lyft(来福车)和Airbnb(爱彼迎)提供保险,同时也为Lemonade和SafeShare这样的P2P保险科技公司提供再保险。

在共享经济发展速度快、而且人们对于共享经济前景非常乐观的中国,保险助力共享经济的实践如何?是怎样的发展情况?我们以共享单车相关保险为例做一个初步分析。在共享单车相关保险领域,作为互联网险企的众安保险,是第一个为共享单车用户提供保险保障的保险公司。根据蚂蚁金服提供的有关数据显示,骑行意外险在上线三个多月内,在线成功理赔110起,其中,承保的保险公司国泰产险于2017年7月24日向一位骑共享单车意外身故的用户完成理赔50万元,成为中国首单共享单车领域身故保险理赔案。

与此时隔不长,2017年9月4日,在上海市自行车行业协会的牵头下,以摩拜、ofo为代表的19家企业,成立了“上海共享单车分会”。同时,该分会还上线了国内首个“共享自行车保险服务平台”,投保方式分车辆投保、交易次数投保两种。在保险金额的额度方面,保险企业需至少满足用户“10万(出行意外险)+1万(意外医疗)”保障额度。该平台主体以“保险公司+单车企业”的构成,太保、人保、中华联合、太平保险四家国有保险公司以“共保体”形式,共同制定了单车综合保险方案和相关理赔服务规程。

除上述事例外,近一年时间内还发生了很多保险与共享经济合作的事例。诚然,值得注意的是,这只是保险助力共享经济的起步,还有很多的潜在发展空间,同时,已运行的共享经济保险也处于初期发展阶段,存在很多的不成熟和不足之处。

当前的保险市场上,保险公司与共享经济公司合作的保险产品一般都是人身意外与第三者责任保险,还没有出现4·11劳合社报告中提出的共享经济活动中消费者最担心的五大风险中的服务质量、盗窃、资产受损等风险。同样,对于共享经济平台以及产品供给者而言,共享产品发生财产损失时,保险同样还无法提供援助。也就是说,当某消费者正使用的共享单车或者汽车被偷走,或者某消费者通过共享平台租的房子发生火灾时,共享经济保险是无能为力的。这些问题将成为共享经济保险今后重点开发的领域。

未来展望

共享经济未来的发展将不断加快。根据普华永道相关估计,2014年全球共享经济规模约150亿美元,预计到2025年共享经济规模将增至3350亿美元。根据《中国分享经济发展报告2017》内容显示,未来几年,中国共享经济仍将保持年均40%左右的高速增长,到2020年共享经济交易规模会占GDP比重将达到10%以上,到2025年,这个占比将会攀升到20%左右。共享经济将来有着如此大的潜力,共享经济保险的前景会如何?

如前文提及,共享经济中的风险有很多还没有得到有效的处理,共享经济保险还远远没有达到共享经济市场的要求。然而,在竞争日益激烈的环境中,我们有理由相信,共享经济提供商会与保险公司开展更广泛和深入的合作,通过合作,保险公司也会在提高自身信誉的同时,确立信心并建立良好的信任基础,以推动共享经济保险业务的增长,获得竞争优势,达成保险为共享经济助力的目标。

值得注意的是,联合国贸易和发展会议(贸发会议)和中国国际商会于4月16日在日内瓦联合举办了主题为“共享经济的发展维度——来自中国的经验”研讨会。中国共享经济相关企业在会上分享了在共享经济领域的主要经验。贸发会议技术和物流司司长莎米卡·西里曼纳在会上表示,全球共享经济规模预计将从2014年的140亿美元增长到2025年的3350亿美元,届时将会对经济、社会和环境带来深远影响。中国的共享经济发展迅速,有必要通过聚焦中国经验,从可持续发展角度探讨共享经济的影响。

与世界其他国家和地区相比,共享经济在中国相对而言得到了更多的发展,得到了更多的认可,具有一定的优势。当前,在我国进一步扩大金融保险业对外开放的过程中,保险企业也面临 “走出去”和培育国际竞争力的问题。中国的共享经济企业与保险企业能否在深入开放政策和新兴经济市场发展背景下,利用好自己共享经济的先发优势,在国际共享经济保险舞台占有一席之地,我们拭目以待。