LPR“满月”息差收窄 8月银行存款类产品利率回落

发布时间:2019-09-25 08:27:13 作者: 来源:中国保险报网

【实习记者 仇兆燕】

新贷款市场报价利率(LPR)定价机制运行已满月,两次报价后1年期贷款利率下行,而市场方面,迫于息差收窄的压力,银行存款类产品利率下降。

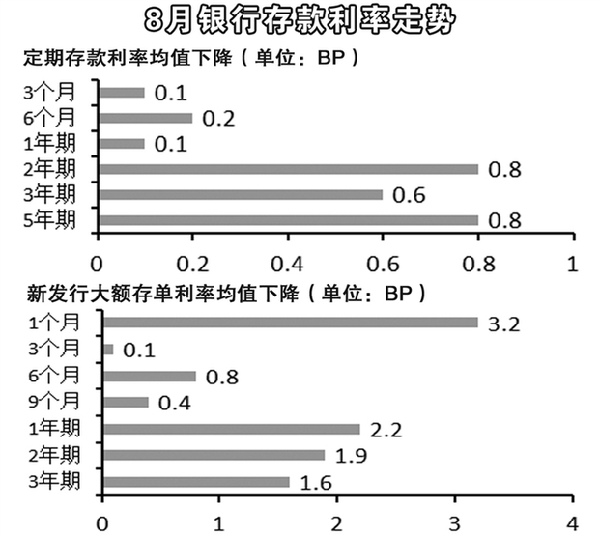

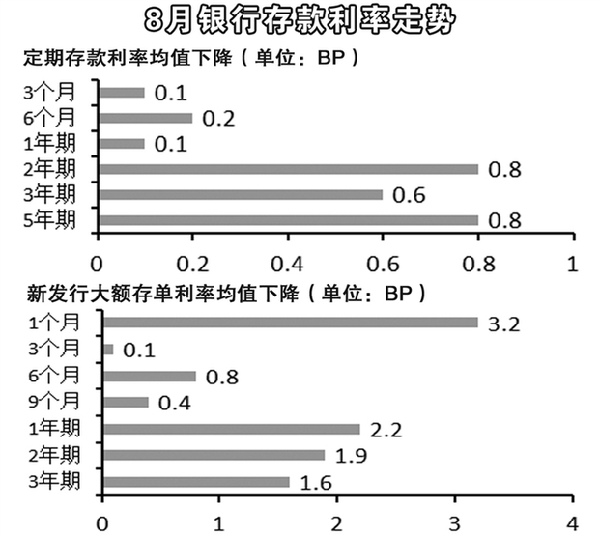

融360发布的《8月银行存款利率报告》数据显示,8月定期存款、大额存单、结构性存款利率均出现回落。

定期存款方面,2年期以上的长端利率均值下降幅度相对较大。大额存单利率也同样出现下行。据融360数据,8月,102家银行发行775 只大额存单,环比增加70.7%。但利率方面,与7月相比,除5年期大额存单利率4.487%有所上涨外,8月新发行的各期限大额存单利率均值均出现下跌。对于5年期大额存单利率高于3年期原因,融360方面表示,是个别农村金融机构发行的大额存单利率拉高了5年期整体利率的涨幅。

结构性存款方面,8月发行量为550只,环比增加2.42%。平均预期收益率为3.99%,环比上涨6BP。但对比8月20日LPR调整前后银行结构性存款收益率走势,结构性存款收益也出现下行。融360的数据显示,8月20日前,结构性存款平均预期收益率达4.03%,8月20日后,银行结构性存款收益率整体走势偏低,平均预期收益率为3.92%,与8月20日前相比,下降11BP。

对于存款类产品利率下行的原因,融360分析师付影认为,首先,银行已经过了年中揽储压力,银行资金较为充裕,加上当月银行理财、货币基金等理财市场利率出现下降,银行揽储压力下行,由此降低了银行定存利率。

其次,8月20日,全国银行间同业拆借中心公布改革后的第一期LPR,较此前有所下降。贷款利率单边下行,如果银行负债端利率不变,对于银行机构来说,相当于利差将收窄。首个新LPR于8月20日出炉:1年期为4.25%,5年期以上为4.85%。9月20日第二次报价:1年期降5BP至4.2%,5年期以上则保持不变。

对于后续市场走向,融360大数据研究院表示, 对于银行存款产品而言,9月银行定期存款利率上浮幅度将进一步下行,尤其是对融资成本较高的大额存单以及结构性存款等产品,下调利率的可能性会更大。不过,作为一般性存款,大额存单比同期限定期存款利率更高,多数银行根据不同期限与起存金额,在基准利率基础上上浮40%、45%、50%,仅农商行与城商行可上浮55%。对比银行一般性存款,多数期限的定期存款上浮30%左右。因此,作为银行定期存款利率较高的投资品种,大额存单和结构性存款利率仍然具有更多优势。

【实习记者 仇兆燕】

新贷款市场报价利率(LPR)定价机制运行已满月,两次报价后1年期贷款利率下行,而市场方面,迫于息差收窄的压力,银行存款类产品利率下降。

融360发布的《8月银行存款利率报告》数据显示,8月定期存款、大额存单、结构性存款利率均出现回落。

定期存款方面,2年期以上的长端利率均值下降幅度相对较大。大额存单利率也同样出现下行。据融360数据,8月,102家银行发行775 只大额存单,环比增加70.7%。但利率方面,与7月相比,除5年期大额存单利率4.487%有所上涨外,8月新发行的各期限大额存单利率均值均出现下跌。对于5年期大额存单利率高于3年期原因,融360方面表示,是个别农村金融机构发行的大额存单利率拉高了5年期整体利率的涨幅。

结构性存款方面,8月发行量为550只,环比增加2.42%。平均预期收益率为3.99%,环比上涨6BP。但对比8月20日LPR调整前后银行结构性存款收益率走势,结构性存款收益也出现下行。融360的数据显示,8月20日前,结构性存款平均预期收益率达4.03%,8月20日后,银行结构性存款收益率整体走势偏低,平均预期收益率为3.92%,与8月20日前相比,下降11BP。

对于存款类产品利率下行的原因,融360分析师付影认为,首先,银行已经过了年中揽储压力,银行资金较为充裕,加上当月银行理财、货币基金等理财市场利率出现下降,银行揽储压力下行,由此降低了银行定存利率。

其次,8月20日,全国银行间同业拆借中心公布改革后的第一期LPR,较此前有所下降。贷款利率单边下行,如果银行负债端利率不变,对于银行机构来说,相当于利差将收窄。首个新LPR于8月20日出炉:1年期为4.25%,5年期以上为4.85%。9月20日第二次报价:1年期降5BP至4.2%,5年期以上则保持不变。

对于后续市场走向,融360大数据研究院表示, 对于银行存款产品而言,9月银行定期存款利率上浮幅度将进一步下行,尤其是对融资成本较高的大额存单以及结构性存款等产品,下调利率的可能性会更大。不过,作为一般性存款,大额存单比同期限定期存款利率更高,多数银行根据不同期限与起存金额,在基准利率基础上上浮40%、45%、50%,仅农商行与城商行可上浮55%。对比银行一般性存款,多数期限的定期存款上浮30%左右。因此,作为银行定期存款利率较高的投资品种,大额存单和结构性存款利率仍然具有更多优势。