上半年新发普惠型微贷平均利率6.82%

较2018年全年平均利率下降0.58个百分点 发布时间:2019-09-30 09:13:42 作者: 来源:中国保险报网

□记者 冯娜娜

9月29日,中国银保监会、中国人民银行联合发布《2019年中国普惠金融发展报告》指出,普惠金融重点领域供给持续增加,小微企业金融服务增量、扩面、降本、控险平衡发展,金融支持乡村振兴力度不断加大,金融脱贫攻坚精准发力,各项服务可得性进一步提升。

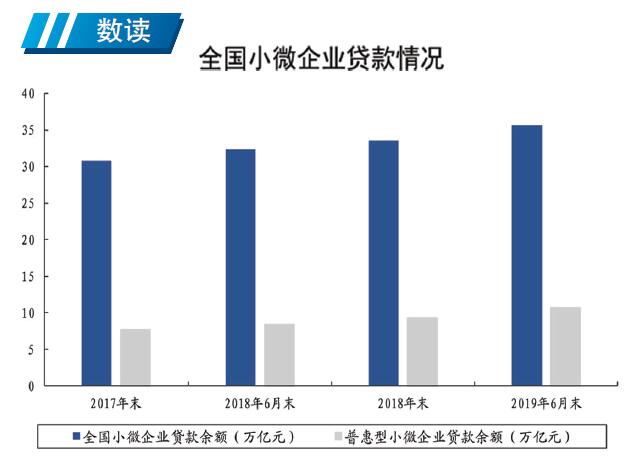

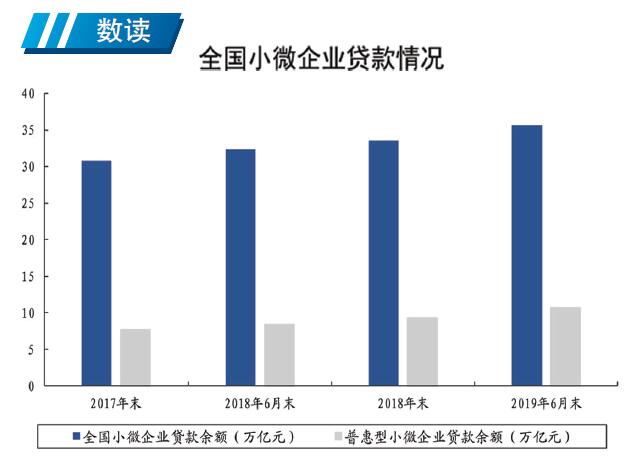

数据显示,截至2019年6月末,全国小微企业贷款余额35.63万亿元,其中普惠型小微企业贷款(单户授信总额1000万元及以下的小微企业贷款)余额10.7万亿元,较年初增长14.27%,比各项贷款增速高7.14个百分点;有贷款余额户数1988.31万户,较年初增加265.08万户。2019年上半年新发放的普惠型小微企业贷款平均利率为6.82%,较2018年全年平均利率下降0.58个百分点。全国普惠型小微企业贷款不良率3.75%,较年初下降0.43个百分点。2019年上半年,信用保险和贷款保证保险累计服务34.37万家小微企业,助其获得银行贷款533.68亿元。

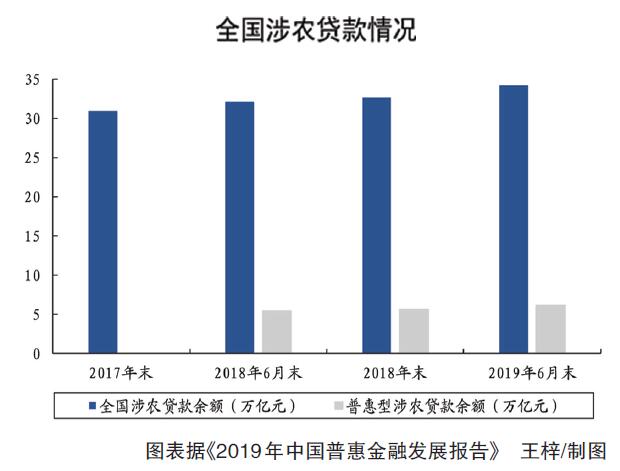

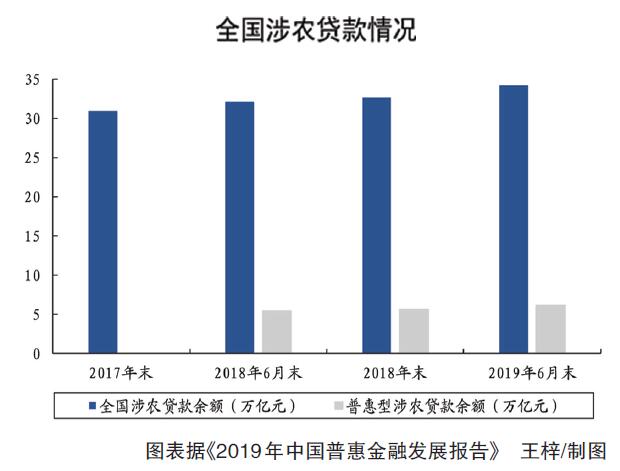

金融支持乡村振兴力度不断加大。截至2019年6月末,全国涉农贷款余额34.24万亿元,其中,农户贷款余额9.86万亿元。普惠型涉农贷款余额6.10万亿元,占全部涉农贷款的17.80%,较年初增长8.24%,高于各项贷款平均增速1.11个百分点。2019年上半年,全国农业保险为1.17亿户次农户提供风险保障约2.57万亿元,为1500.52万户次受灾农户支付赔款203.09亿元。

金融脱贫攻坚精准发力。截至2019年6月末,全国扶贫小额信贷累计发放3834.15亿元,余额2287.57亿元;累计支持建档立卡贫困户960.14万户次,余额户数566.62万户。扶贫开发项目贷款余额4274.04亿元。全国334个深度贫困县各项贷款余额17365.89亿元,较年初增长1274.27亿元,增速7.92%。产业精准扶贫贷款余额1.24万亿元,带动建档立卡贫困人口805万人(次)脱贫发展。

《报告》还总结梳理了普惠金融体制机制、产品服务、资本市场融资等9个方面的举措:深化普惠金融体制改革,初步形成“敢做、愿做”普惠金融的机制;创新普惠金融技术和产品,“能做、会做”普惠金融的局面有所改善;发挥多层次资本市场服务功能,拓宽市场主体融资渠道,更好地支持普惠金融重点领域发展;加强信用信息体系和共享平台建设,缓解因缺信息造成的融资困难;优化担保增信体系和机制建设,推动风险有效分担;强化考核评估,完善差异化普惠金融监管机制;强化政策激励,货币财税政策进一步发挥协同效应;弥补制度短板,健全普惠金融发展的法律框架;加大金融消费者权益保护力度,提升消费者金融素养。

在保险方面,《报告》提到,鼓励引导保险公司开发普惠性强的保险产品。以增强农业保险内在吸引力、减轻农户保费支出为核心,扩大关系国计民生和粮食安全的大宗农产品保险覆盖的农作物品种。鼓励财险公司针对低收入人群以及残疾人等特殊群体开发产品,有14家财险公司开发了小额人身意外伤害保险或残疾人意外伤害保险。依法合规稳妥推进保险资金支农支小融资业务试点,为小微企业和农业企业提供“保险+融资”综合金融服务。鼓励各地结合优势产业开展特色农产品保险,积极创新农业保险服务模式,不断满足农户多元化的风险保障需求。

《报告》指出,加大农业保险保费补贴力度,新增三大粮食作物制种保险为中央财政农业保险保费补贴对象,开展三大粮食作物完全成本保险和收入保险试点工作,2016年-2018年,中央财政共拨付保费补贴资金537亿元。

□记者 冯娜娜

9月29日,中国银保监会、中国人民银行联合发布《2019年中国普惠金融发展报告》指出,普惠金融重点领域供给持续增加,小微企业金融服务增量、扩面、降本、控险平衡发展,金融支持乡村振兴力度不断加大,金融脱贫攻坚精准发力,各项服务可得性进一步提升。

数据显示,截至2019年6月末,全国小微企业贷款余额35.63万亿元,其中普惠型小微企业贷款(单户授信总额1000万元及以下的小微企业贷款)余额10.7万亿元,较年初增长14.27%,比各项贷款增速高7.14个百分点;有贷款余额户数1988.31万户,较年初增加265.08万户。2019年上半年新发放的普惠型小微企业贷款平均利率为6.82%,较2018年全年平均利率下降0.58个百分点。全国普惠型小微企业贷款不良率3.75%,较年初下降0.43个百分点。2019年上半年,信用保险和贷款保证保险累计服务34.37万家小微企业,助其获得银行贷款533.68亿元。

金融支持乡村振兴力度不断加大。截至2019年6月末,全国涉农贷款余额34.24万亿元,其中,农户贷款余额9.86万亿元。普惠型涉农贷款余额6.10万亿元,占全部涉农贷款的17.80%,较年初增长8.24%,高于各项贷款平均增速1.11个百分点。2019年上半年,全国农业保险为1.17亿户次农户提供风险保障约2.57万亿元,为1500.52万户次受灾农户支付赔款203.09亿元。

金融脱贫攻坚精准发力。截至2019年6月末,全国扶贫小额信贷累计发放3834.15亿元,余额2287.57亿元;累计支持建档立卡贫困户960.14万户次,余额户数566.62万户。扶贫开发项目贷款余额4274.04亿元。全国334个深度贫困县各项贷款余额17365.89亿元,较年初增长1274.27亿元,增速7.92%。产业精准扶贫贷款余额1.24万亿元,带动建档立卡贫困人口805万人(次)脱贫发展。

《报告》还总结梳理了普惠金融体制机制、产品服务、资本市场融资等9个方面的举措:深化普惠金融体制改革,初步形成“敢做、愿做”普惠金融的机制;创新普惠金融技术和产品,“能做、会做”普惠金融的局面有所改善;发挥多层次资本市场服务功能,拓宽市场主体融资渠道,更好地支持普惠金融重点领域发展;加强信用信息体系和共享平台建设,缓解因缺信息造成的融资困难;优化担保增信体系和机制建设,推动风险有效分担;强化考核评估,完善差异化普惠金融监管机制;强化政策激励,货币财税政策进一步发挥协同效应;弥补制度短板,健全普惠金融发展的法律框架;加大金融消费者权益保护力度,提升消费者金融素养。

在保险方面,《报告》提到,鼓励引导保险公司开发普惠性强的保险产品。以增强农业保险内在吸引力、减轻农户保费支出为核心,扩大关系国计民生和粮食安全的大宗农产品保险覆盖的农作物品种。鼓励财险公司针对低收入人群以及残疾人等特殊群体开发产品,有14家财险公司开发了小额人身意外伤害保险或残疾人意外伤害保险。依法合规稳妥推进保险资金支农支小融资业务试点,为小微企业和农业企业提供“保险+融资”综合金融服务。鼓励各地结合优势产业开展特色农产品保险,积极创新农业保险服务模式,不断满足农户多元化的风险保障需求。

《报告》指出,加大农业保险保费补贴力度,新增三大粮食作物制种保险为中央财政农业保险保费补贴对象,开展三大粮食作物完全成本保险和收入保险试点工作,2016年-2018年,中央财政共拨付保费补贴资金537亿元。