四个持续 一个有效银行业保险业服务实体经济质效提升

发布时间:2019-10-22 08:27:25 作者: 来源:中国银行保险报网

□记者 冯娜娜 朱艳霞

10月21日,国新办举行新闻发布会,中国银保监会副主席黄洪、祝树民,中国银保监会首席风险官兼办公厅主任、新闻发言人肖远企介绍了银行业保险业运行及服务实体经济情况。

黄洪在发布会上表示,当前,银行业保险业保持稳健运行良好态势,金融服务有效性、普惠性增强。在支持实体经济方面,银行业保险业可用“四个持续”和“一个有效”来概括。

“四个持续”是指:一是有效金融供给持续增长;二是金融资源配置持续优化;三是薄弱领域金融服务持续改善;四是服务国家重大战略与民生保障领域质效持续提升,引导银行保险机构围绕国家重大战略,加大对重点项目和重大工程的金融服务和融资支持。“一个有效”是指:企业融资的难点、堵点问题得到了有效缓解。

黄洪表示,银保监会推动银行保险机构增加有效金融供给,支持经济稳增长。持续引导银行保险机构聚焦重点领域和关键环节,推动更多金融资源投向先进制造业、高新技术和绿色产业,助力产业转型升级,制造业和基础设施领域仍是银行贷款存量的重要组成部分。个人消费信贷、科技服务业和信息技术服务业的贷款增速明显快于各项贷款的平均增速,绿色金融发展取得积极进展,国内21家主要银行上半年绿色信贷余额10.6万亿元,占21家银行各项贷款比重9.6%。环境污染责任保险由前期试点扩展到全国。截至8月末,保险业累计为3700多个首台首套重大技术装备项目提供风险保障超过5000亿元。

在薄弱领域金融服务的持续改善方面,银保监会持续完善支持小微民营企业发展的政策体系,加大监督检查和考核评估的力度,推动银行机构建立健全“敢贷、愿贷、能贷”的长效机制。

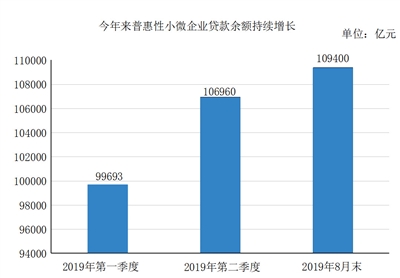

截至2019年8月末,全国普惠型小微企业贷款余额10.94万亿元,较年初增长了16.9%,显著高于同期各项贷款增速。信用保险和保证保险通过融资增信,帮助174.2万家企业获得银行融资3719亿元。普惠型小微企业贷款户数2047.51万户,较年初增加了324.27万户。

数读:普惠型小微企业贷款余额

祝树民在国新办发布会上介绍,银保监会督促大型银行发挥“头雁”效应,截至9月末,5家大型银行小微企业贷款余额是2.52万亿元,较2018年末增加8148亿元,增幅是47.9%。五大行整体已超额完成全年30%的增量目标。

黄洪指出,银行业保险业服务实体经济质效提升。银行保险机构充分调动信贷、债券、股权、保险等资金,为“六稳”(稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期)提供有力金融支撑。

信贷支持方面,前三季度,用于实体经济的人民币贷款增加13.9万亿元,同比多增1.1万亿元,重点投向基础设施、制造业等重点领域和民营小微企业等薄弱环节,基础设施行业贷款、制造业贷款分别增加2.2万亿元和7705亿元。

债券支持方面,债券投资力度加大,银行新增债券投资4.7万亿元,保险资金新增债券投资5000多亿元,银行保险机构投资的地方政府专项债占全部专项债的比重超过80%,有力地支持了地方政府专项债发行工作。

债转股方面,黄洪介绍,银保监会积极稳妥实施市场化债转股,到位资金超过1万亿元,推动企业降杠杆、减负债、提效益。

保险支持方面,1-9月,保险业为经济社会提供风险保障5445万亿元,保险资金运用余额17.8万亿元,较年初增长8.4%。保险业发挥风险管理和保障功能,进一步完善养老、健康、农业、家政、巨灾等关系国计民生的保险产品和服务。今年以来,保险业累计赔付金额达到9411亿元。

保险业为经济社会保驾护航

下一步,银保监会将继续推动银行保险机构结合实体经济的有效需求,加大产品服务创新,进一步提升金融服务质效。

相关链接:

□记者 冯娜娜 朱艳霞

10月21日,国新办举行新闻发布会,中国银保监会副主席黄洪、祝树民,中国银保监会首席风险官兼办公厅主任、新闻发言人肖远企介绍了银行业保险业运行及服务实体经济情况。

黄洪在发布会上表示,当前,银行业保险业保持稳健运行良好态势,金融服务有效性、普惠性增强。在支持实体经济方面,银行业保险业可用“四个持续”和“一个有效”来概括。

“四个持续”是指:一是有效金融供给持续增长;二是金融资源配置持续优化;三是薄弱领域金融服务持续改善;四是服务国家重大战略与民生保障领域质效持续提升,引导银行保险机构围绕国家重大战略,加大对重点项目和重大工程的金融服务和融资支持。“一个有效”是指:企业融资的难点、堵点问题得到了有效缓解。

黄洪表示,银保监会推动银行保险机构增加有效金融供给,支持经济稳增长。持续引导银行保险机构聚焦重点领域和关键环节,推动更多金融资源投向先进制造业、高新技术和绿色产业,助力产业转型升级,制造业和基础设施领域仍是银行贷款存量的重要组成部分。个人消费信贷、科技服务业和信息技术服务业的贷款增速明显快于各项贷款的平均增速,绿色金融发展取得积极进展,国内21家主要银行上半年绿色信贷余额10.6万亿元,占21家银行各项贷款比重9.6%。环境污染责任保险由前期试点扩展到全国。截至8月末,保险业累计为3700多个首台首套重大技术装备项目提供风险保障超过5000亿元。

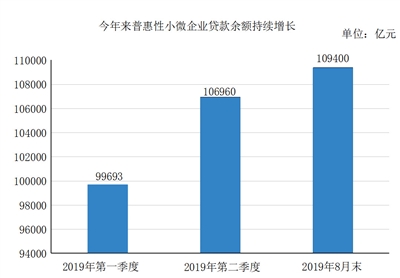

在薄弱领域金融服务的持续改善方面,银保监会持续完善支持小微民营企业发展的政策体系,加大监督检查和考核评估的力度,推动银行机构建立健全“敢贷、愿贷、能贷”的长效机制。

截至2019年8月末,全国普惠型小微企业贷款余额10.94万亿元,较年初增长了16.9%,显著高于同期各项贷款增速。信用保险和保证保险通过融资增信,帮助174.2万家企业获得银行融资3719亿元。普惠型小微企业贷款户数2047.51万户,较年初增加了324.27万户。

数读:普惠型小微企业贷款余额

祝树民在国新办发布会上介绍,银保监会督促大型银行发挥“头雁”效应,截至9月末,5家大型银行小微企业贷款余额是2.52万亿元,较2018年末增加8148亿元,增幅是47.9%。五大行整体已超额完成全年30%的增量目标。

黄洪指出,银行业保险业服务实体经济质效提升。银行保险机构充分调动信贷、债券、股权、保险等资金,为“六稳”(稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期)提供有力金融支撑。

信贷支持方面,前三季度,用于实体经济的人民币贷款增加13.9万亿元,同比多增1.1万亿元,重点投向基础设施、制造业等重点领域和民营小微企业等薄弱环节,基础设施行业贷款、制造业贷款分别增加2.2万亿元和7705亿元。

债券支持方面,债券投资力度加大,银行新增债券投资4.7万亿元,保险资金新增债券投资5000多亿元,银行保险机构投资的地方政府专项债占全部专项债的比重超过80%,有力地支持了地方政府专项债发行工作。

债转股方面,黄洪介绍,银保监会积极稳妥实施市场化债转股,到位资金超过1万亿元,推动企业降杠杆、减负债、提效益。

保险支持方面,1-9月,保险业为经济社会提供风险保障5445万亿元,保险资金运用余额17.8万亿元,较年初增长8.4%。保险业发挥风险管理和保障功能,进一步完善养老、健康、农业、家政、巨灾等关系国计民生的保险产品和服务。今年以来,保险业累计赔付金额达到9411亿元。

保险业为经济社会保驾护航

下一步,银保监会将继续推动银行保险机构结合实体经济的有效需求,加大产品服务创新,进一步提升金融服务质效。

相关链接: