银行间资金供给保持充裕;国债期货小幅收跌丨每日固收报告(2020年3月3日)

《中国银行保险报》与点石金融科技共同推出“每日固收报告”,为您提供最新鲜的货币市场、一级市场、二级市场等金融市场数据。

市场综述

2020年3月3日央行公告,目前银行体系流动性总量处于合理充裕水平,当日不开展逆回购操作,当日亦无逆回购到期。

国债期货小幅收跌,10年期主力合约跌0.07%,盘中最大跌幅0.28%,5年期主力合约跌0.03%,盘中最大跌幅0.15%,2年期主力合约跌0.02%。

货币市场

公开市场操作:2020年3月3日不开展逆回购操作,没有逆回购到期。

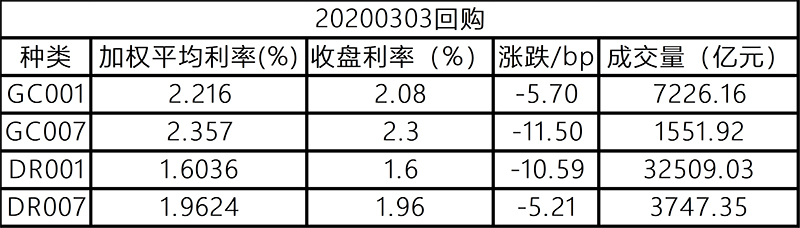

银行间资金供给保持充裕,银行间隔夜回购加权平均利率DR001下行10.59bp报1.6036%,DR007下行5.21bp报1.9624%。

数据来源:央行公开市场数据,点石金融科技

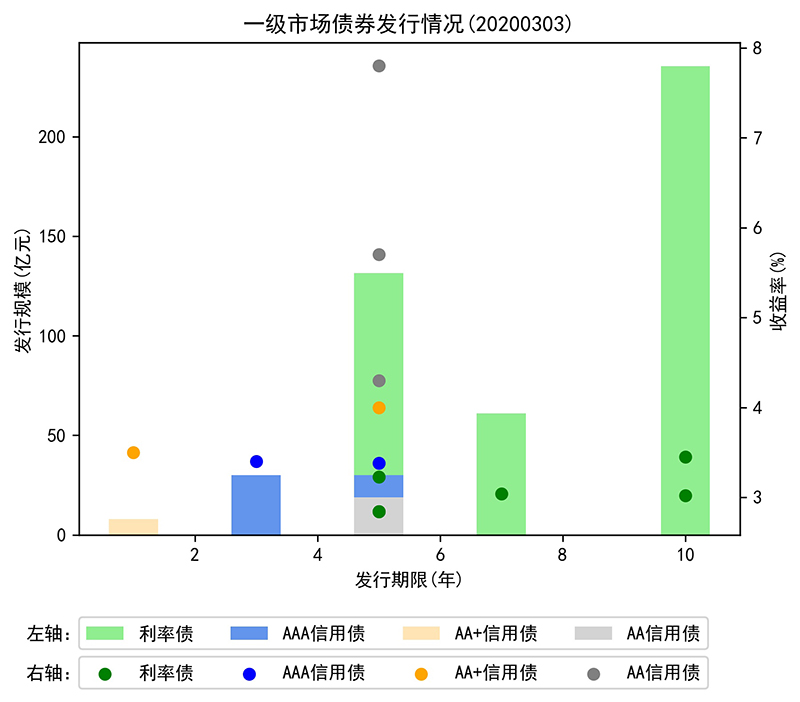

一级市场

数据来源:点石金融科技

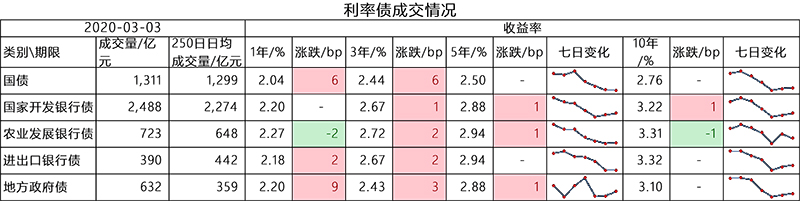

二级市场

银行间现券收益率小幅上行,其中10年期国债活跃券190015收益率上行1bp收于2.75%,10年期国开活跃券190215收益率上行0.45bp收于3.2025%。

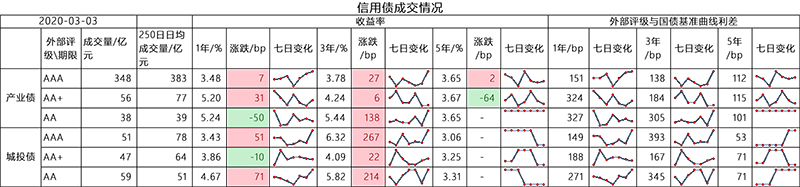

信用债收益率上行居多。产业债方面,除AA+级5年期和AA级1年期收益率略有下行外,其他各期限评级收益率均上行;城投方面,除1年期AA+级外,其他各评级期限收益率均上行。

数据来源:点石金融科技[1]

[1]外部评级机构有:中诚信国际信用评级有限责任公司,中诚信证券评估有限公司,联合资信评估有限公司,联合信用评级有限公司,中债资信评估有限责任公司,东方金诚国际信用评估有限公司,中证鹏元资信评估股份有限公司,大公国际资信评估有限公司,上海新世纪资信评估投资服务有限公司(排序不分先后)

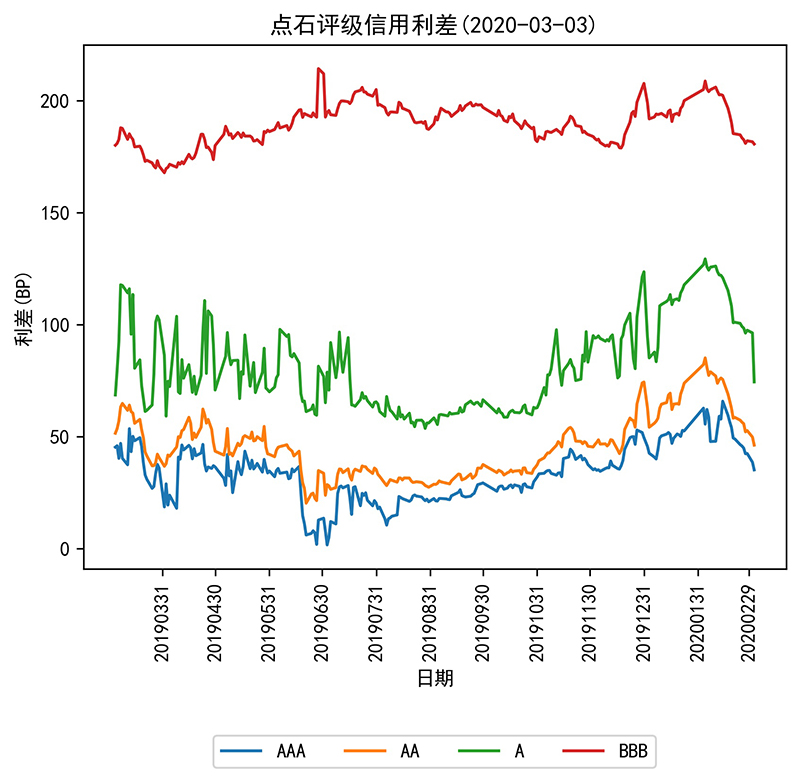

点石评级利差变化

*点石的主体信用评级符号与国际主流评级相同,由AAA到D分为17级,与中国现行的外部评级含义不同。

点石评级参考国际权威评级机构的评级模型,通过国际市场数据校准,并结合中国市场的实际改进,对国内发债企业进行信用评级和评分,债券评级参考主体评级。

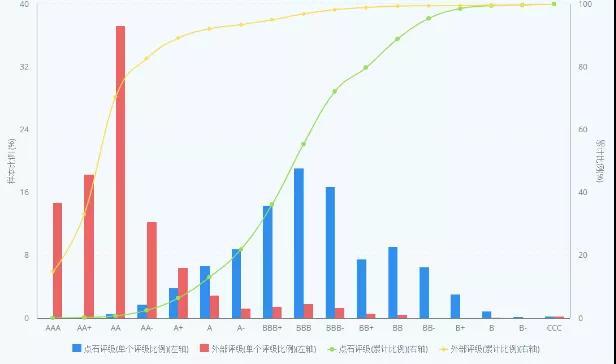

点石评级分布以BBB为中心,BBB-及以上为投资级债券,BB+及以下为垃圾级债券。

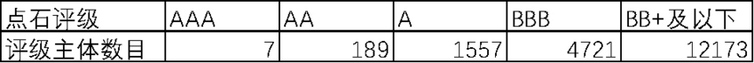

截止目前,点石评级涵盖了18647家主体,各评级主体数目分布如下表:

**点石评级信用利差:根据点石的评级对债券进行分类,计算与国开债收益率曲线的利差。